-

Unternehmensprofil – führender Discount-Retailer in den USA

-

Die letzten Target Quartalszahlen von Juni 2024

-

Target-Aktie Prognose 2024 & 2025

-

Wichtige Kennzahlen der Target-Aktie aus der Dividenden Analyse

-

Bewertung der Target-Aktie

-

Fazit zur Target-Aktie

Die Target Corporation (ISIN: US87612E1064) ist einer der größten Discounter in den Vereinigten Staaten und hat sich als ein bedeutender Akteur im Wettbewerbsumfeld des Einzelhandels etabliert. Seit nunmehr 53 Jahren erhöht das Unternehmen seine Dividende zuverlässig und genießt damit den Status des Dividenden-Königs – Aktien mit einer Serie an Dividendenerhöhungen von mehr als 50 Jahren.

Mit einem Kurs-Gewinn-Verhältnis von 16 ist die Einzelhandels-Aktie aber nicht teuer. Auch der Aktienkurs hat sich über die Jahre gut entwickelt, wie das Kursplus von 146 Prozent verrät. Zusammen mit der jährlichen Dividende von rund 2,6 Prozent war die Aktie somit bisher ein attraktives Investment für Anleger.

Quelle: Target Aktienkurs

Aber gilt das auch für die Zukunft? Zweifel sind zumindest angebracht, denn trotz dieser stabilen Basis zeigen sich Schwächen beim Wachstum und im E-Commerce. Während das Unternehmen in seinen Läden nach wie vor ein attraktives Einkaufserlebnis schafft und stark auf Eigenmarken setzt, tut sich Target im schneller wachsenden Online-Handel schwer, mit der Konkurrenz, allen voran Amazon, Schritt zu halten. Aber auch der Erzrivale Walmart zeigt sich online von einer besseren Seite als Target. Was Anleger nun von der Target-Aktie erwarten können und ob die Aktie letztlich ein Kauf ist, wird in der folgenden Target Aktienanalyse näher beleuchtet.

Das Wichtigste in Kürze

- Target ist einer der größten Discounter in den USA

- Der Dividenden-König ist mit einem 16er-KGV objektiv nicht teuer

- Es offenbaren sich jedoch Schwächen beim Wachstum und im E-Commerce

Unternehmensprofil – führender Discount-Retailer in den USA

Das Geschäftsmodell der Target Corporation basiert auf einem breiten Spektrum von Strategien, die darauf abzielen, den Kunden ein attraktives Einkaufserlebnis, qualitativ hochwertige Produkte und wettbewerbsfähige Preise zu bieten. Verkauft werden Kleidung, Haushaltswaren, Elektronik, Lebensmittel, Kosmetik und vieles mehr – ein Allrounder wie Aldi oder Lidl in Deutschland, nur dass der Fokus stärker im Non-Food liegt.

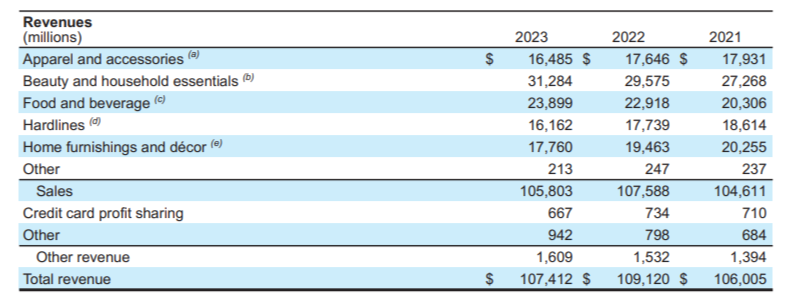

Der größte Umsatz wurde beispielsweise mit Schönheitsprodukten und Haushaltswaren erzielt. Waren im Wert von über 31 Milliarden US-Dollar verkaufte der Händler in dieser Kategorie allein im vergangenen Jahr 2023, gefolgt von Lebensmitteln und Getränken mit 23,9 Milliarden US-Dollar. An dritter Stelle lagen Möbel und Dekorationsartikel.

Quelle: Geschäftsbericht Target Corporation 2023

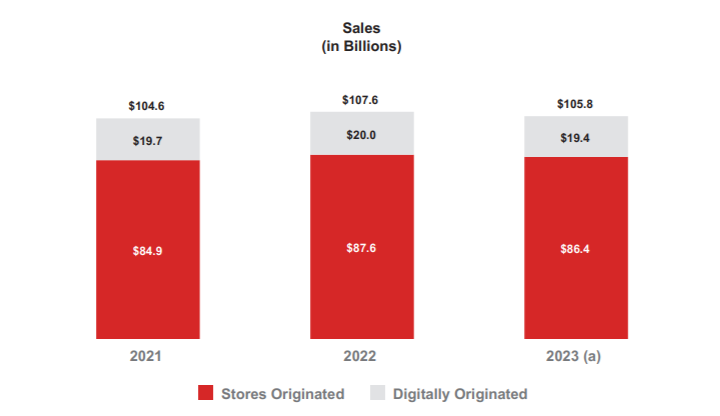

Aufgrund des boomenden Onlinehandels verfolgt Target mittlerweile einen hybriden Ansatz, der sowohl den stationären Handel als auch den digitalen Vertrieb umfasst. Sein Geschäft teilt sich in die zwei Hauptsegmente Stores Originated und Digitally Originated auf.

Deutlich erkennbar ist die Dominanz der physischen Stores mit einem Anteil von knapp 82 Prozent an den Gesamtumsätzen. Der Online-Handel stagnierte dabei auf einem Niveau von rund 20 Prozent. Auch beim Gesamtumsatz lassen sich keine nennenswerten Steigerungen in den letzten Jahren erkennen.

Quelle: Geschäftsbericht Target Corporation 2023

Im Segment Stores Originated geht es um Verkäufe, die ihren Ursprung in den physischen Geschäften von Target haben. Kunden besuchen die Filialen, um Produkte direkt vor Ort auszuwählen und zu kaufen. Dazu gehören auch Dienstleistungen wie „Drive Up“ und „Order Pickup“, bei denen Kunden online bestellen, die Waren jedoch in der Filiale abholen. Ziel des Segments ist es, Kunden vor Ort ein nahtloses Einkaufserlebnis zu bieten, indem die Geschäfte auch als Lager und Abholstationen fungieren.

Das Segment Digitally Originated hingegen umfasst alle Verkäufe, die online getätigt werden, unabhängig davon, ob die Produkte dann an den Kunden nach Hause geliefert werden oder in einer Filiale abgeholt werden. Hier spielt die E-Commerce-Plattform von Target eine zentrale Rolle. Geboten wird ein breites Sortiment, das über die Website und App zugänglich ist. Digitale Bestellungen können sowohl direkt an den Kunden versendet als auch über Dienste wie „Shipt“ geliefert werden, um den Einkauf bequemer zu machen.

Insgesamt kombiniert Target mit seinem Ansatz die Stärken des stationären Handels mit den wachsenden Anforderungen an den Online-Einkauf, um den Kunden flexible und bequeme Einkaufsmöglichkeiten zu bieten. Allerdings lassen sich Schwächen beim Wachstum ablesen.

Wettbewerb von Target

Target steht in einem intensiven Wettbewerb mit verschiedenen Unternehmen aus dem Einzelhandelssektor. Der wohl stärkste direkte Konkurrent ist Walmart, der als Marktführer im US-amerikanischen Einzelhandel bekannt ist. Walmart verfolgt eine ähnlich aggressive Niedrigpreisstrategie, bietet jedoch ein noch breiteres Sortiment, was besonders preisbewusste Kunden anspricht. Im Gegensatz dazu positioniert sich Target eher im mittleren Preissegment und setzt auf ein besseres Einkaufserlebnis mit einem modernen und ansprechenden Ladendesign.

Auch Amazon ist ein bedeutender Wettbewerber, besonders im Bereich des Online-Handels. Amazon hingegen dominiert den E-Commerce-Markt und zwingt Unternehmen wie Target dazu, die eigene Online-Präsenz zu verbessern und digitale Strategien zu entwickeln, um mit den schnellen Lieferzeiten und dem riesigen Produktsortiment von Amazon konkurrieren zu können. Zwar hat Target hier in den letzten Jahren gute Fortschritte gemacht, etwa durch den Ausbau von Same-Day Delivery-Angeboten und der Option, Online-Einkäufe in den Filialen abzuholen. Allerdings stagnieren die Online-Umsätze bei Target, was nicht gerade für einen Erfolg des Digital-Geschäfts spricht. Gleiches gilt für den Gesamtumsatz.

Zusätzlich gibt es spezialisierte Einzelhändler wie Costco, Kohl's oder Best Buy, die ebenfalls auf verschiedenen Märkten Druck ausüben. Costco beispielsweise spricht eine ähnliche Zielgruppe an, bietet jedoch oft noch niedrigere Preise durch sein Mitgliedschaftsmodell und den Fokus auf den Großhandelsverkauf. Kohl’s hingegen konkurriert im Mode- und Haushaltsbereich, während Best Buy in der Unterhaltungselektronik ein starker Mitbewerber ist.

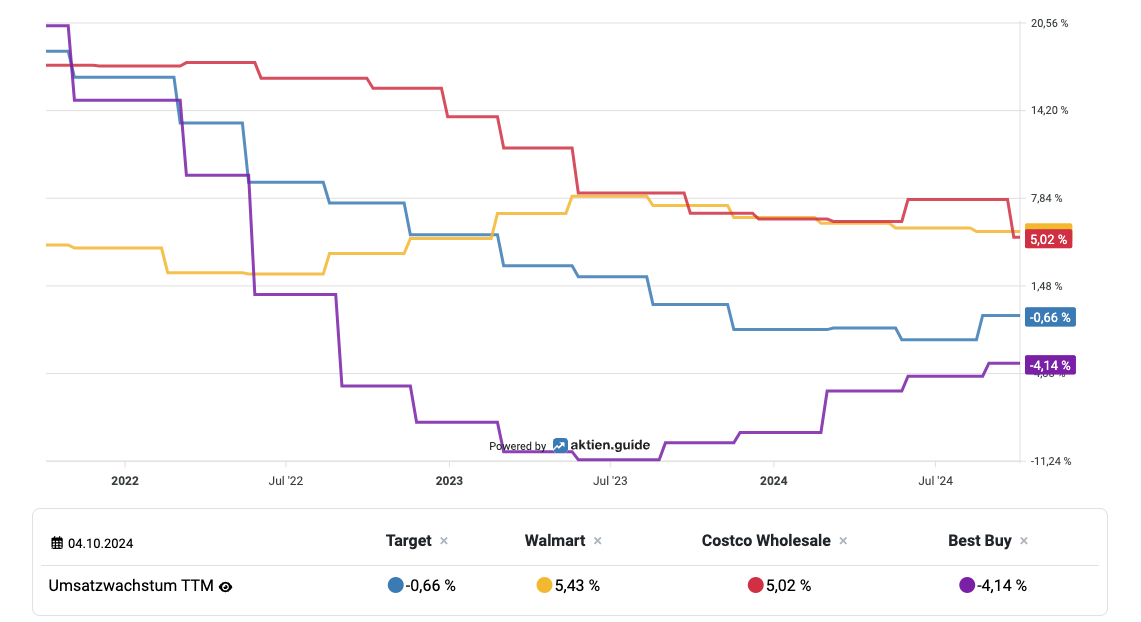

Unter den größten Einzelhändlern hat Target mittlerweile zu kämpfen. Trotz harter Konkurrenz hält sich der zweitgrößte stationäre Händer in den USA aber noch recht gut, auch wenn das Wachstum und die Margen besser sein könnten. Vor allem im wichtigen Online-Handel fehlt die Dynamik, was auf eine entscheidende Schwäche hindeutet. Aber auch beim Thema Auslandsexpansion fehlen die Akzente. Bisher spielen Auslandsumsätze keine Rolle im Geschäftsmodell.

Quelle: Umsatzwachstum von Target, Walmart, Costco und Best Buy im Vergleich

Die letzten Target Quartalszahlen von Juni 2024

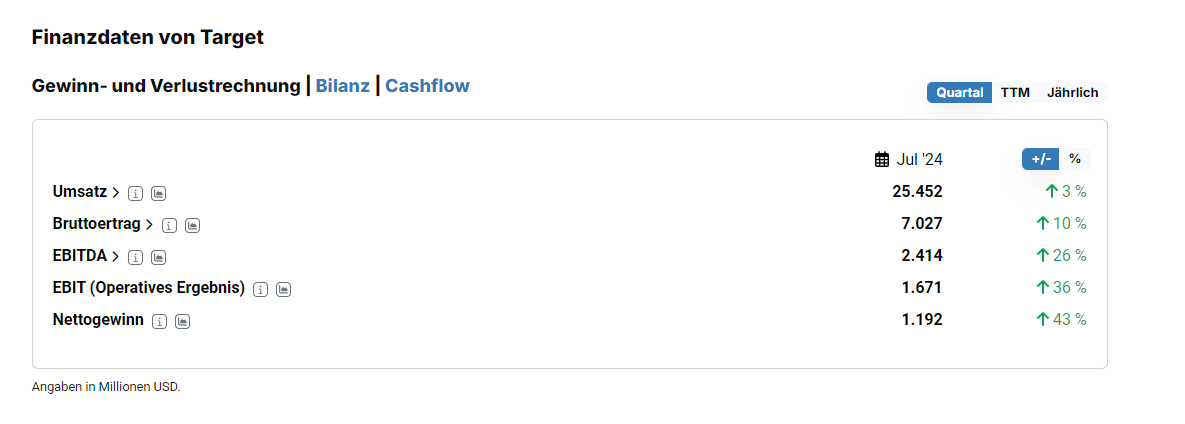

Im zweiten Quartal 2024 erzielte Target solide Ergebnisse, die eine Rückkehr zum Wachstum und eine starke Gewinnentwicklung widerspiegeln. Die vergleichbaren Umsätze stiegen beispielsweise um zwei Prozent, was am oberen Ende der Erwartungen des Unternehmens lag. Besonders hervorzuheben war das Wachstum des Kundenverkehrs von 3 Prozent, wobei alle sechs Absatzkategorien einen Anstieg verzeichneten. Auch die digitalen Verkäufe legten mit einem Plus von 8,7 Prozent kräftig zu, wobei die Sofortlieferdienste wie Drive Up und Target Circle 360 im zweistelligen Bereich zulegen konnten.

Quelle: Finanzdaten Q2-2024 Target-Aktie

Die Bekleidungskategorie stach dabei mit einem Umsatzwachstum von mehr als drei Prozent im zweiten Quartal 2024 besonders hervor, was primär auf eine Erholung der diskretionären (nicht lebensnotwendigen) Konsumausgaben hindeutet. Auch andere Kategorien, wie das größte Absatzsegment Beauty, zeigte weiterhin Stärke. Auf der Ertragsseite ging es ebenfalls aufwärts, wie die operative Gewinnmarge zeigt. Im zweiten Quartal lag sie bei 6,4 Prozent und stieg damit im Vergleich zum Vorjahr um 160 Basispunkte, was am Ende auf eine höhere Bruttomarge zurückzuführen war. Das Unternehmen konnte hier die Kosten durch verbesserte Einkaufsaktivitäten optimieren – trotz höherer Rabattaktionen und Fulfillment-Kosten.

Am Ende wurde das Ergebnis pro Aktie mit 2,57 USD um mehr als 40 Prozent im Vergleich zum Vorjahr gesteigert. Dies zeigt, dass Target nicht nur beim Umsatz, sondern auch bei der Rentabilität einen deutlichen Aufschwung erlebt. CEO Brian Cornell betonte, dass das Wachstum vollständig durch den gestiegenen Kundenverkehr sowohl in den Geschäften als auch in den digitalen Kanälen getrieben wurde.

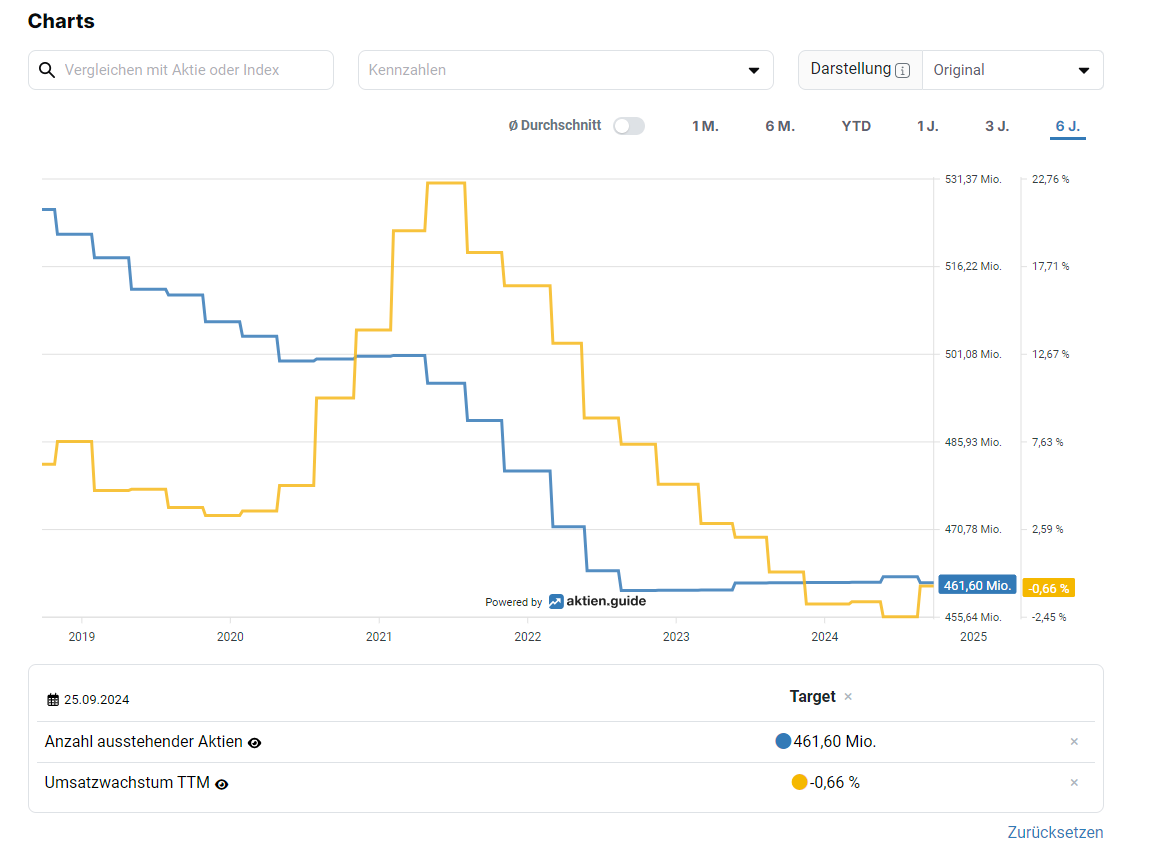

Finanziell gesehen konnte Target nicht nur höhere Umsätze und Gewinne ausweisen. Auch die Nettoverschuldung wurde durch diszipliniertes Kostenmanagement gesenkt. Höhere Dividenden und Aktienrückkäufe haben dabei den Rückfluss an die Aktionäre gesteigert. Besonders Aktienrückkäufe stehen im Fokus. In den letzten sechs Jahren wurden so über 12 Prozent der ausstehenden Aktien vom Markt genommen. Zuletzt kehrte man den Rückkäufen allerdings den Rücken aufgrund der operativen Schwäche. Dies könnte sich in Zukunft wieder ändern, wenn das Geschäft weiter anzieht wie bisher.

Quelle: aktien.guide Charts

Target-Aktie Prognose 2024 & 2025

Für das dritte Quartal erwartet Target ein vergleichbares Umsatzwachstum zwischen null und zwei Prozent, während das Jahresziel am unteren Ende dieser Spanne liegen dürfte. Dennoch wird aufgrund der starken Gewinne in der ersten Jahreshälfte nun ein Anstieg des Jahres-EPS auf 9 bis 9,70 US-Dollar prognostiziert. Gegenüber dem Vorjahreswert von 8,94 US-Dollar wäre dies eine sichtbare Steigerung. Aber auch im Vergleich zu den Werten der letzten zehn Jahre sind dies außergewöhnlich hohe EPS-Werte. Sie wurden mit Ausnahme des Jahres 2021 noch nie erreicht. Trotz der hohen Werte gehen die Analysten nicht von einem Einmaleffekt aus. Bis 2027 erwarten sie einen weiteren Anstieg der EPS auf einen Wert von 11,39 US-Dollar.

Quelle: Gewinn je Aktie Target Prognose 2025, 2026 bis 2029

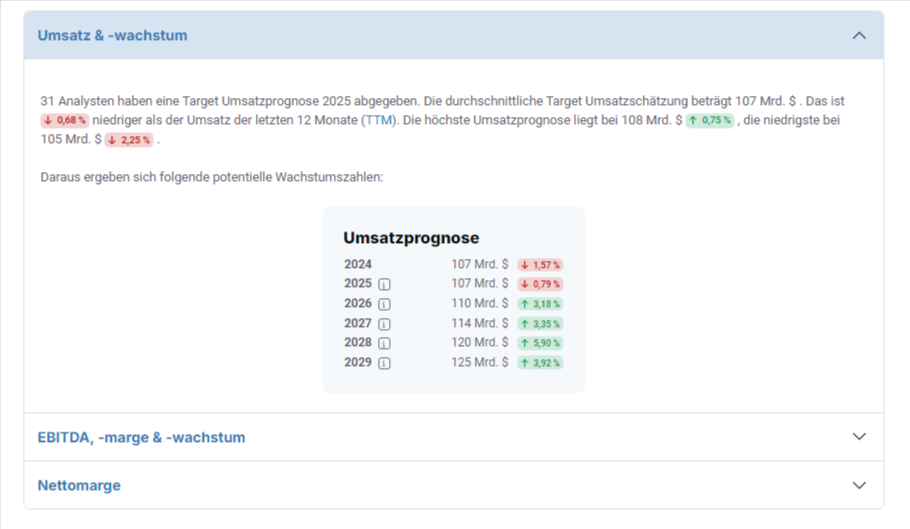

Auch bei den Umsätzen wird langfristig mit einem weiteren Anstieg gerechnet, wobei in den kommenden zwei Jahren noch mit einem leichten Rückgang zu rechnen ist. Bis 2029 wird ein Umsatzniveau von 125 Milliarden US-Dollar erwartet, das knapp 17 Prozent über dem für 2024 erwarteten Niveau liegt.

Quelle: Target-Aktie Umsatz- und Margenprognose 2025, 2026 bis 2029

Wichtige Kennzahlen der Target-Aktie aus der Dividenden Analyse

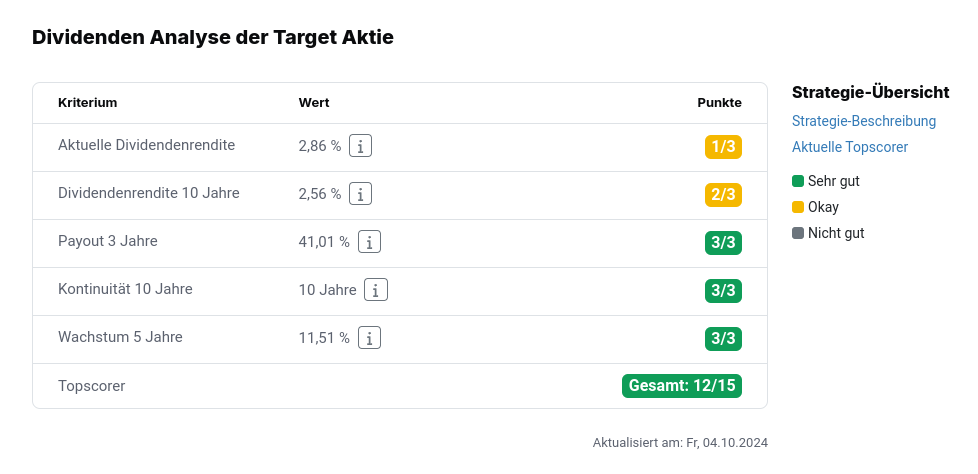

Für Dividendenanleger könnte Target eine echte Perle im Portfolio sein, darauf deutet zumindest der Dividendenscore von zwölf Punkten hin. Das Unternehmen blickt nicht nur auf eine lange Tradition stabiler Ausschüttungen zurück, sondern beweist auch in schwierigen Marktphasen Konstanz.

Quelle: Dividenden Analyse der Target-Aktie

Zudem liegt die aktuelle Dividendenrendite mit 2,82 Prozent über dem Wert der letzten zehn Jahre von 2,56 Prozent. Beide Werte sind nicht außergewöhnlich hoch, aber dennoch solide. Entsprechend wurden die ersten zwei Kriterien der Dividenden Analyse nur mit einem bzw. zwei Punkten gewürdigt.

Ein besonders starkes Argument für die Target-Aktie ist jedoch die Ausschüttungsquote, die in den letzten drei Jahren mit 41 Prozent auf einem niedrigen Niveau lag. Im Kern bedeutet dies, dass das Unternehmen nur einen Teil seines Gewinns für Dividendenzahlungen aufwendet und damit gleichzeitig genügend Kapital zur Verfügung hat, um in weiteres Wachstum zu investieren, Schulden zu tilgen, eigene Aktien zurückzukaufen oder in Krisenzeiten flexibel zu agieren.

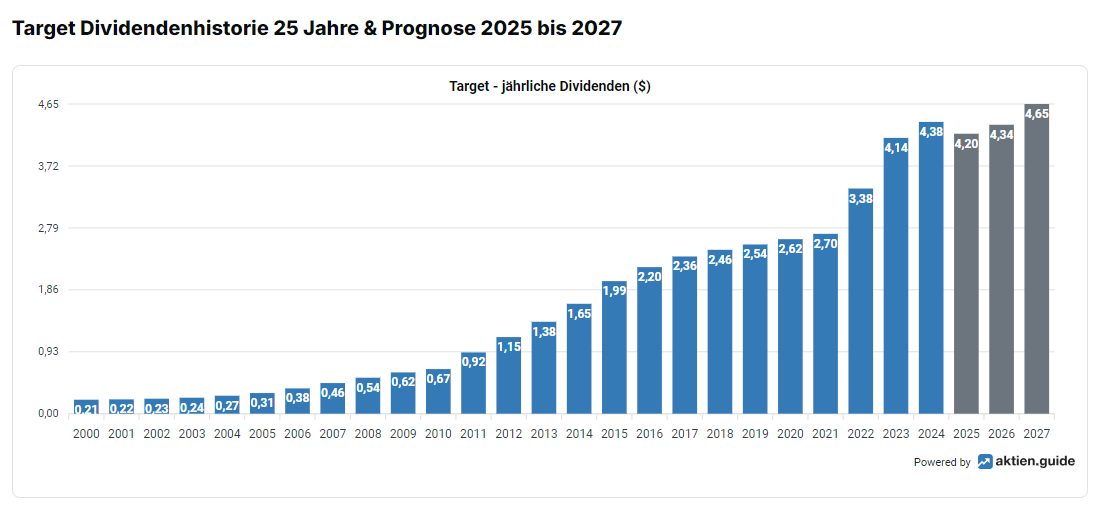

Quelle: Dividenden der Target-Aktie seit 2000

Quelle: Dividenden der Target-Aktie seit 2000

Beeindruckend ist auch die Tatsache, dass Target seit mehr als zehn Jahren ununterbrochen Dividenden zahlt, was in der Dividenden Analyse mit der vollen Punktzahl von drei Punkten honoriert wurde. Besser noch: Die Dividende wurde in den letzten 53 Jahren stets erhöht, was ein deutliches Zeichen für die Zuversicht in die eigene Finanzkraft ist. Zudem wurde seit 1967 immer eine Dividende gezahlt.

Noch bemerkenswerter ist das Dividendenwachstum von fast 12 Prozent in den letzten fünf Jahren. Es sorgt bei Anlegern dafür, dass die Dividenden sich schneller erhöhen als die Inflation selbst. In Kombination mit einer guten Kursperformance von fast 150 Prozent in den letzten zehn Jahren ergibt sich ein attraktives Gesamtpaket.

Die Kombination aus Stabilität, kontinuierlichem Wachstum sowie einer verantwortungsvollen Ausschüttungspolitik könnte Target auch weiterhin zu einem echten Top-Dividendeninvestment machen – insbesondere für Anleger, die auf langfristig verlässliche Erträge setzen und gleichzeitig von einer steigenden Dividendenentwicklung profitieren möchten. Bei einer niedrigen Ausschüttungsquote und einem mittelfristig erwarteten EPS-Wachstum sollte auch die Dividende weiter steigen, wobei Analysten eine leichte Senkung für die kommenden zwei Jahre erwarten, bis es mit 4,65 US-Dollar im Jahr 2027 wieder sichtlich aufwärts geht.

Allerdings sollten auch die Risiken nicht außer Acht gelassen werden. Die Stagnation auf operativer Ebene ist ein erstes Warnsignal für Investoren. Im Online-Handel wird strukturell kein Wachstum generiert und auch im stationären Handel konnte Target im vergangenen Jahr keine Akzente setzen. Anders sahen die Zahlen für das erste Halbjahr 2024 aus, die ein niedriges einstelliges Wachstum bei kräftigen Gewinnsteigerungen auswiesen.

Bewertung der Target-Aktie

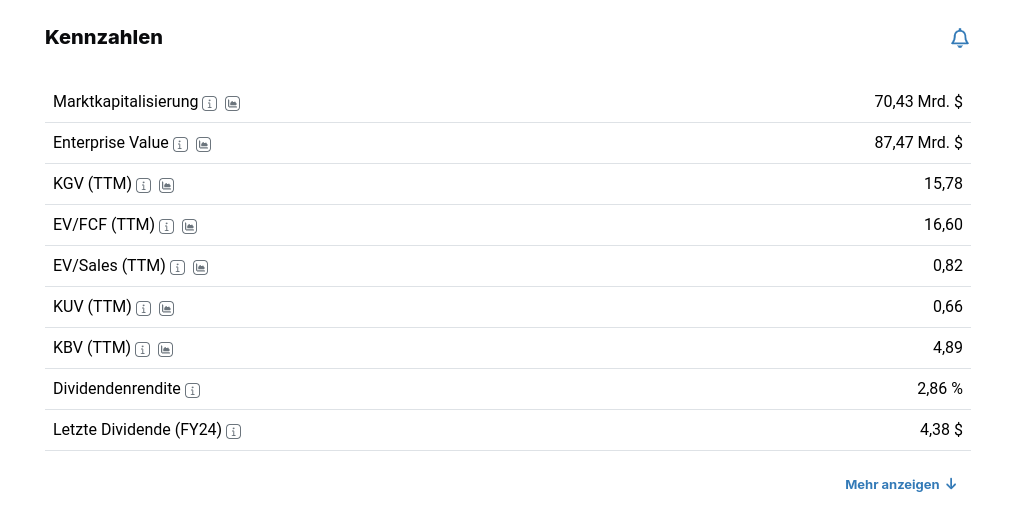

Die Bewertung der Target-Aktie erscheint auf den ersten Blick attraktiv, wenn man die Kennzahlen genauer betrachtet. Das Kurs-Gewinn-Verhältnis (KGV) liegt derzeit bei etwas weniger als 16, was im Vergleich zu vielen anderen Unternehmen im Einzelhandel nur moderat erscheint – insbesondere angesichts des stabilen Gewinns pro Aktie der letzten zwölf Monate (TTM) von 9,69 US-Dollar. Auch das für die Zukunft erwartete KGV von 16,6 zeigt eine gewisse Bewertungsstabilität. Ein weiteres positives Signal ergibt sich aus der Bewertung mit dem Enterprise Value zum Free Cash Flow (EV/FCF). Es liegt mit 16,8 in einem ähnlichen Bereich wie das KGV.

Quelle: Bewertung der Target-Aktie

Die relativ günstige Bewertung könnte die Herausforderungen widerspiegeln, vor denen Target steht. Zum Beispiel das Umsatzwachstum in den letzten zwölf Monaten. Es war mit -0,66 Prozent leicht negativ, was darauf hindeutet, dass sich Target derzeit in einem schwierigen Marktumfeld bewegt. Dennoch bleibt der Free Cashflow der letzten zwölf Monate mit 5,27 Milliarden US-Dollar robust, was zeigt, dass das Unternehmen auch in Zeiten schwächerer Umsätze solide Cashflows generiert.

Abschließend betrachtet erscheint die Target-Aktie mit einem moderaten KGV und starken Cashflows fair bewertet. Der leichte Umsatzrückgang aus den letzten vier Quartalen könnte ein Warnsignal sein, aber der solide Free Cashflow und die stabile Dividende könnten das Unternehmen weiterhin attraktiv für langfristig agierende Dividenden- und Value-Investoren machen.

Fazit zur Target-Aktie

Insgesamt steht die Target Corporation vor einer spannenden, aber auch herausfordernden Zukunft im dynamischen Einzelhandelsmarkt der USA. Als einer der größten Discounter des Landes verfügt das Unternehmen über eine solide Basis mit einem breiten Produktsortiment und einer starken Markenidentität. Die verlässliche Dividendenpolitik und ein moderates KGV machen Target für Investoren attraktiv, keine Frage.

Allerdings sind die Schwächen in den Bereichen Wachstum und E-Commerce nicht zu übersehen. Um im Wettbewerb bestehen zu können, muss Target seine digitale Strategie weiterentwickeln und die Herausforderungen des Online-Handels proaktiv angehen. Das Unternehmen hat bereits Schritte in die richtige Richtung unternommen, aber der Druck durch Konkurrenten wie Amazon und Walmart bleibt hoch.

Zukunftsorientierte Investitionen in Technologie, Logistik und Kundenbindung werden entscheidend sein, um das Wachstum zu fördern und die Marktposition zu festigen. Der starke Free Cashflow könnte dabei eine wichtige Stütze sein. Auch die letzten Quartalszahlen haben gezeigt, dass in Sachen Wachstum schon einiges erreicht wurde. Dies auch, weil das Thema Inflation nicht mehr so stark die Konsumenten belastet wie noch vor einigen Quartalen. Dagegen könnte sich eine potenzielle konjunkturelle Schwäche in den USA stärker in den Zahlen niederschlagen.

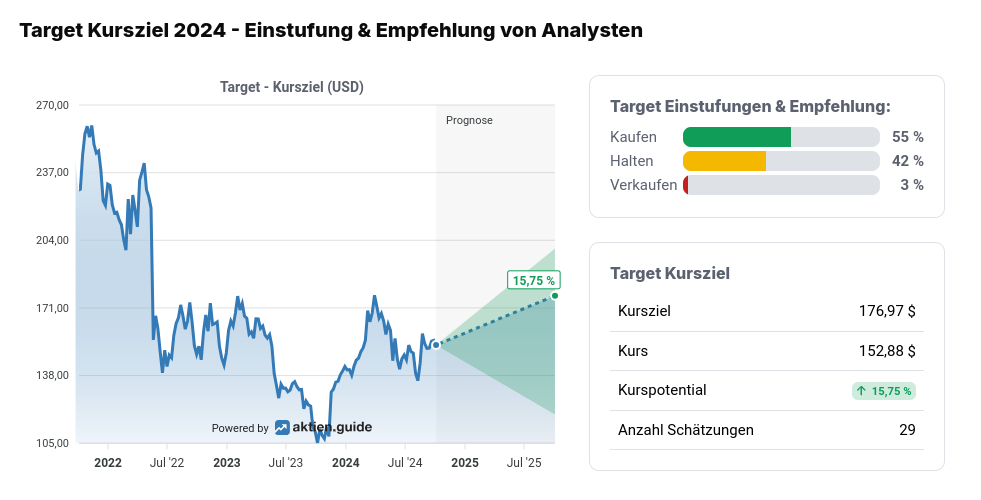

Quelle: Analystenmeinungen zur Target-Aktie

Analysten schätzen das Unternehmen tendenziell als robust ein. Allerdings rechnen auch sie mit einer Dividendenkürzung im kommenden Jahr 2025. Langfristig könnte es aber weiter aufwärts gehen, wie die prognostizierte Rekorddividende von 4,65 US-Dollar für das Geschäftsjahr 2027 zeigt. Bei den Empfehlungen sieht jeweils rund die Hälfte der Analysten die Aktie als Kauf- bzw. Halteposition. Das Kursziel liegt mit 176,97 US-Dollar um 15,75 Prozent über dem aktuellen Niveau.