Mit eBay und Etsy hatten wir bereits zwei Unternehmen analysiert, die eine Handelsplattform erfolgreich groß gemacht haben. Heute wollen wir uns mit der Farfetch-Aktie (ISIN: KY30744W1070) einen Onlinehändler anschauen, der sich auf Luxusgüter spezialisiert hat.

Das Unternehmen zeichnet sich durch ein starkes Wachstum bei einer soliden Finanzlage aus. Auch Akquisitionen unterstützen das Wachstum von Farfetch. Diese konnten das Unternehmen aber nach wie vor nicht in die Profitabilität führen. Wie die Geschäfte weiterlaufen sollen und ob die Aktie ein Kauf ist, das wollen wir im Folgenden überprüfen.

Unternehmensprofil – Marktführer im Luxushandel von Fashion-Artikeln

Farfetch ist ein international tätiges E-Commerce Unternehmen, das sich auf den Betrieb eines virtuellen Marktplatzes für Designer Moden im höherpreisigen Segment spezialisiert hat und hier die Marktführerschaft für sich beansprucht.

Gegründet wurde das Unternehmen im Jahr 2008 von José Neves, einem Entrepreneur, der bereits Erfahrungen mit Fashion Start-ups gesammelt hatte. Ergänzt wurde das Team später von namhaften Persönlichkeiten der Branche (Natalie Massenet, Gründerin von Net-a-Porter) sowie bekannten Investoren des Online-Retail (JD.com).

Die Kernidee von Farfetch ist es, kleinere Boutiquen mit Kunden auf der ganzen Welt im Internet zu verbinden. Haupteinnahmequellen sind Luxusmarken wie Valentino, Saint Laurent oder Givenchy. Aber auch Newcomer, experimentelle Labels oder moderne Alltagsmode sind auf den Plattformen von Farfetch zu finden.

Die Anzahl der aktiven Nutzer überschritt im Geschäftsjahr 2019 die Marke von zwei Millionen. Über 1.200 Verkäufer bieten mehr als 3.400 Marken auf den Farfetch-Plattformen an. Der durchschnittliche Orderwert eines Kunden lag mit 608 US-Dollar leicht unter dem vergleichbaren Vorjahreswert des Jahres 2018 von 619 US-Dollar.

Markenrechte und Social Media Vertrieb

Das Unternehmen, das sich in der Vergangenheit durch ein starkes organisches Wachstum ausgezeichnet hat, erwarb im Geschäftsjahr 2019 mit der New Guards Group ein Unternehmen, welches exklusive Lizenzen von beliebten Straßenmoden wie Off-White im Eigenbesitz hat und auf einen starken Vertrieb über Influencer setzt.

Der Kaufpreis belief sich auf 675 Millionen US-Dollar und führte zusammen mit weiteren Akquisitionen im Jahr 2019 zu einem deutlichen Anstieg der immateriellen Vermögenswerte von 103 Millionen auf 1,4 Milliarden US-Dollar. Insbesondere die Akquisition des teuren Off-White Labels kam bei Investoren gar nicht gut an und wurde als eine Abkehr von der bisherigen reinrassigen asset-armen Plattformstrategie interpretiert. Die vormals teure Farfetch-Aktie stürzte nach Bekanntgabe der Übernahme im August 2019 um 45% ab und hat sich seitdem nicht wieder erholen können.

Die Bilanz sieht aber nach wie vor stabil aus mit einem Eigenkapital von 1,3 Milliarden US-Dollar bei einer Bilanzsumme von 2,2 Milliarden US-Dollar, woraus sich eine Eigenkapitalquote von 60 % errechnen lässt. Weiter befinden sich 322 Millionen US-Dollar an verfügbaren Zahlungsmitteln in den Büchern von Farfetch.

Das an der New York Stock Exchange gelistete Unternehmen gliedert seine Geschäfte in die zwei Segmente Digital Plattform und Brand Plattform. Das Hauptgeschäft wird im Bereich der Digital Plattform gemacht. Rund 69 Prozent der Umsätze werden hier erwirtschaftet.

Das Geschäftsjahr 2019 kurz zusammengefasst

Im Geschäftsjahr 2019 konnte Farfetch auf seinen Plattformen einen Gross Merchandise Value (GMV) im Wert von 2,1 Milliarden US-Dollar verbuchen. Gegenüber dem Vorjahreswert von 1,4 Milliarden US-Dollar entsprach dies einer Steigerung von 52 Prozent.

Die Umsatzerlöse beliefen sich auf 1,0 Milliarden US-Dollar und konnten von 602 Millionen US-Dollar im Geschäftsjahr 2018 um knapp 70 Prozent gesteigert werden.

Das bereinigte EBITDA hat sich mit -121 Millionen US-Dollar leicht gegenüber dem vergleichbaren Vorjahreswert von -96 Millionen US-Dollar verschlechtert.

Gemessen an dem Gross Profit des Jahres 2019 von 460 Millionen US-Dollar errechnet sich eine Marge von 45 Prozent. Gegenüber dem Vorjahreswert von 49,5 Prozent hat sich die Ertragslage auch auf Ebene der Bruttomarge verschlechtert.

Farfetch - Ausblick 2020

Der Ausblick des dem Software / Internet Sektor zugeordneten Unternehmens sieht weiteres starkes Wachstum vor. Für das Gesamtjahr 2020 soll der GMV auf einen Wert zwischen 3,0 und 3,1 Milliarden US-Dollar ansteigen, was einem Wachstum zwischen 40 und 45 Prozent entspricht.

Trotz (oder gerade aufgrund) des starken Wachstums wird mit einem weiterhin negativen bereinigten EBITDA gerechnet. Dieses soll sich in einer Spanne zwischen -70 und -80 Millionen US-Dollar einpendeln und sich gegenüber dem Wert des Jahres 2019 deutlich verbessern.

Der Ausblick bezieht sich aber auf die Erwartungen zum Zeitpunkt des 27. Februar 2020 und enthält nur teilweise die Folgen der starken Ausbreitung des Coronavirus. Demnach sah sich Farfetch bisher nicht wirklich betroffen, da nur knapp 3 Prozent der Umsätze in stationären Geschäften erwirtschaftet wird.

Die Shutdowns, welche in den Folgemonaten März und April nahezu auf der ganzen Welt durchgeführt wurden, sind in der letzten Prognose aber nicht gänzlich enthalten. Auch Onlinehändler scheinen nicht gänzlich immun gegen das Virus zu sein.

So hatte bereits Zalando – entgegen der weit verbreiteten Hoffnung – nicht von einem vermehrten häuslichen Aufenthalt profitieren können und seinen Ausblick für das Jahr 2020 zurücknehmen müssen. Ein Investor sollte meiner Meinung nach davon auszugehen, dass auch Farfetch eine Anpassung seiner Prognose vornehmen muss.

Entwicklung der Farfetch-Aktie

Aktienkursentwicklung an der NYSE in US-Dollar. Stand: 07.04.2020; Quelle: Wallstreet-Online.de.

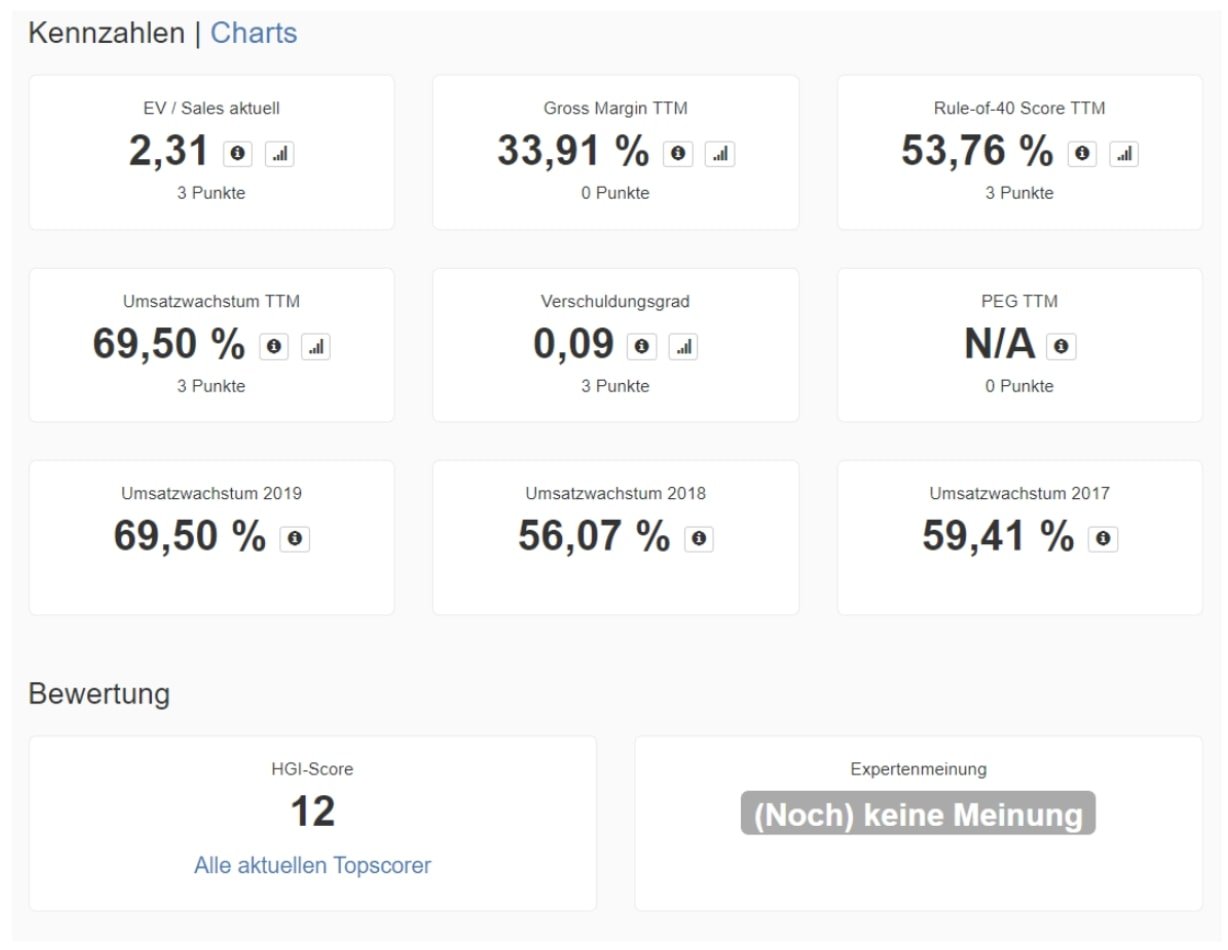

In der HGI-Analyse überzeugt Farfetch mit einem starken Wachstum von jeweils über 50 Prozent in den letzten drei Jahren. Allerdings muss man dabei berücksichtigen, dass dieses Wachstum gerade in 2019 erheblich durch Akquisitionen unterstützt wurde.

Die Finanzlage ist, wie bei vielen gut kapitalisierten Start-ups und Wachstumsunternehmen, solide. Dies ist auch existentiell notwendig, denn das Unternehmen ist auf bereinigter EBITDA-Basis noch nicht profitabel und verbrennt aktuell weiterhin Geld. Auch ein Break-Even ist in naher Zukunft nicht absehbar.

Auf den ersten Blick überzeugt das Unternehmen mit dem Score der Rule-of-40 von über 50 Prozent, die sich aus der Summe von Umsatzwachstum und Free Cashflow-Marge ergibt. Diese Kennzahl ist allerdings verzerrt durch die großen Zukäufe in 2019 und daher für die Analyse wenig brauchbar. Weitere Aktien mit einem attraktiven Rule-of-40-Score findest Du im Aktien Guide.

Bei der Bewertung zeigt sich, genauso wie bei der Entwicklung des Aktienkurses, eine stetige Vergünstigung des EV/Sales Ratio.

Der aktuelle Wert von 2,3 liegt nahe dem Tiefstwert der letzten Monate von 2,1. Zu Höchstzeiten wurde das nach dem IPO gehypte Unternehmen mit einem Ratio von fast 11 gehandelt.

Analyse der Farfetch-Aktie – Fazit

Farfetch ist definitiv ein spannender Kandidat für die Watchlist im Online Retail. Besonders die starke Marktpositionierung und das hohe Wachstum überzeugen. Was nicht überzeugt, ist die schlechte Profitabilität.

Ein entscheidendes Kriterium für eine hohe Profitabilität ist im Netzwerkeffekt zu sehen. Gibt es viele Verkäufer, so nutzen auch viele Käufer die Plattform und umgekehrt.

Unternehmen wie Etsy schaffen es bereits heute mit ihrer Community ein ausgeglichenes Verhältnis zwischen Wachstum und Profitabilität herzustellen. Hier müssen Unternehmen wie Zalando oder Farfetch ihren Weg noch finden.

Farfetch versucht mit der Übernahme von Marken den Netzwerkeffekt auf seinen Plattformen zu beschleunigen, was zunächst mal ein teures Unterfangen ist. Investoren schreckte dieser Weg zuletzt ab. Im letzten Jahr kannte der Aktienkurs daher nur eine Richtung: nach unten.

Trotz niedriger Bewertung bleibt die Farfetch-Aktie ein Risikoinvestment, denn niemand weiß, ob die Strategie am Ende auch aufgeht.

Ein weiteres Problem könnte sein, dass viele Luxusgüterhersteller auf eigene Vertriebslösungen setzen. Wer will denn schon, dass seine exklusiven Designermarken neben anderen Produkten in Netz erscheinen?

Der adressierbare Markt für Farfetch wäre dann sehr begrenzt. Allerdings könnte Farfetch zum aktuellen Preis durchaus ein attraktives Übernahmeziel für einige größere Luxusgüterhersteller sein.

Wenn Du wöchentlich neue Investmentideen und kostenlose Aktienanalysen, die nach der Levermann-, High-Growth-Investing- oder Dividenden-Strategie ausgewählt wurden, per E-Mail bekommen möchtest, dann kannst Du jetzt unseren kostenlosen aktien.guide Newsletter abonnieren.

Der Autor und/oder mit dem aktien.guide verbundene Personen oder Unternehmen besitzen oder können Anteile von Farfetch besitzen. Dieser Beitrag stellt eine Meinungsäußerung und keine Anlageberatung dar. Bitte beachte die rechtlichen Hinweise.