Genau diese Versorgung kann durch Unternehmen wie Agilent Technologies (ISIN: US00846U1016) immer besser entwickelt werden. Das in Santa Clara (Kalifornien) ansässige Unternehmen ist nämlich ein Hersteller von Analyse- und Messinstrumenten, die unter anderem in der Pharma- und Biotech-Industrie eingesetzt werden.

Agilent Technologies zeichnet sich durch ein moderates langfristiges Wachstum bei einer guten Profitabilität sowie durch einen starken Cashflow aus. Die Bilanz ist durch eine hohe Eigenkapitalquote gekennzeichnet, jedoch dominieren Goodwills und immaterielle Vermögenswerte, die sich aus zahlreichen Zukäufen ergeben haben.

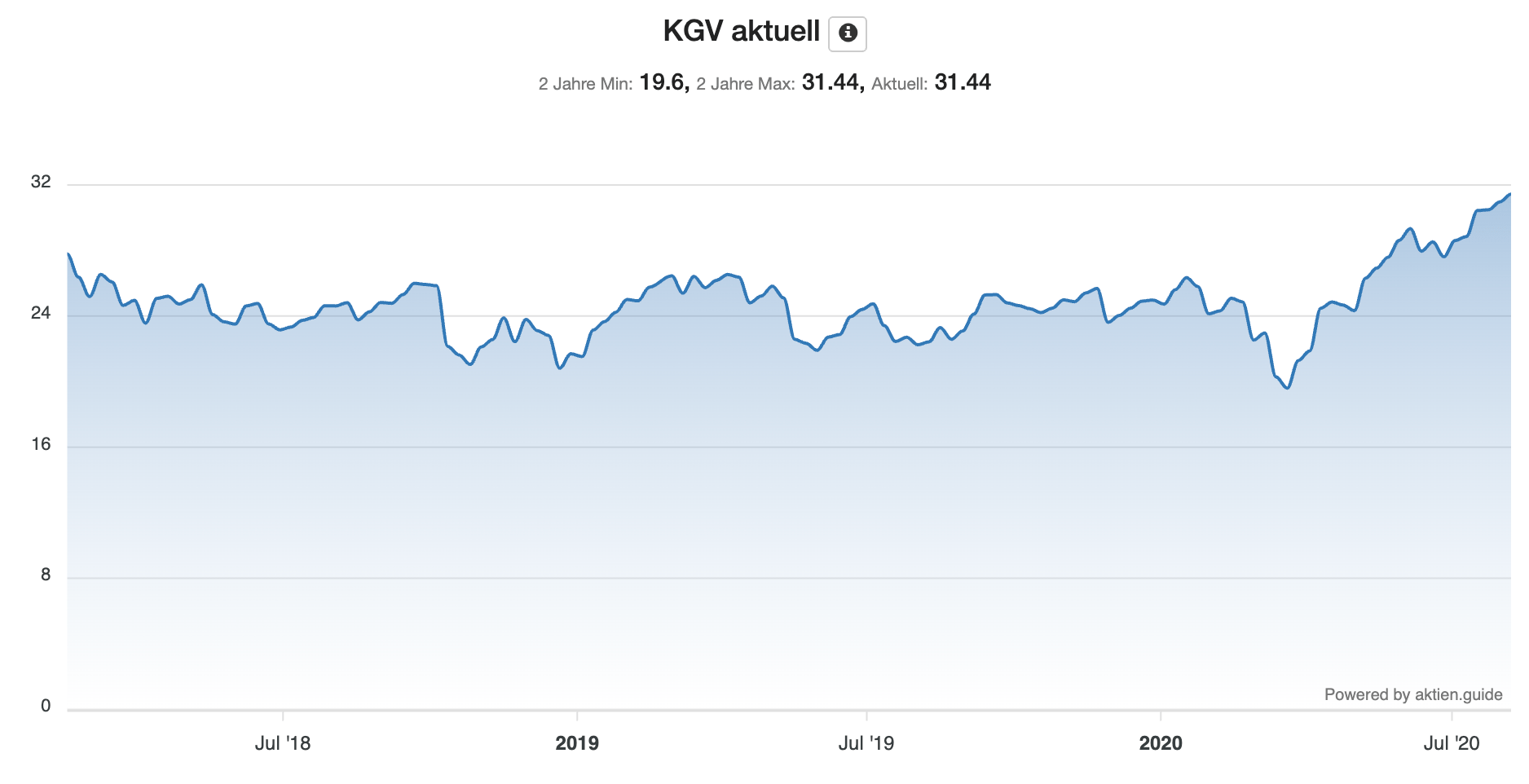

Dividenden und Aktienrückkäufe runden das Profil der Aktie ab. Aber es gibt einen entscheidenden Malus: die Bewertung. Mit einem Kurs-Gewinn-Verhältnis (KGV) von über 30 ist die Aktie teuer. Ob die Covid-19 Krise positive Effekte auf das Unternehmen hat und damit den starken Kursanstieg auf Allzeithochs rechtfertigt, das soll mit der nachfolgenden Analyse geklärt werden.

Unternehmensprofil – Messinstrumente für eine Vielzahl von Industrien

Agilent Technologies ist ein Ableger des Computerherstellers Hewlett-Packard (HP) und wurde im Jahr 1999 als eigenständiges Unternehmen an die Börse gebracht. Der damalige IPO war mit Einnahmen von 2,1 Milliarden US-Dollar die größte Kapitaltransaktion eines Unternehmens aus dem Silicon Valley.

Nach dem Spin-off konzentrierte sich Agilent mit Ausgründungen und Unternehmensteilverkäufen stärker auf seine Kernkompetenzen. Konkret trennte man sich im Jahr 2005 von der Halbleiter-Division, die für 2,6 Milliarden US-Dollar an einen Finanzinvestoren verkauft wurde. Heute kennt man das Unternehmen unter dem Namen Broadcom.

Im Jahr 2006 wurde schließlich die SOC- und Memory-Tester Abteilung unter Verigy zusammengefasst und an der NASDAQ gelistet. Das Unternehmen wurde später von Advantest übernommen. Schließlich wurde noch der Bereich der elektronischen Messtechnik im Jahr 2014 abgespalten. Heute kann man diesen Bereich in Keysight Technologies an der NYSE wiederfinden.

Der Unternehmensschwerpunkt nach den zahlreichen Ausgründungen ist mittlerweile die Entwicklung, Herstellung und Vermarktung von Analyse- und Messinstrumenten, die in verschiedenen Bereichen der Kommunikation, Elektronik, Biowissenschaften oder Chemie eingesetzt werden.

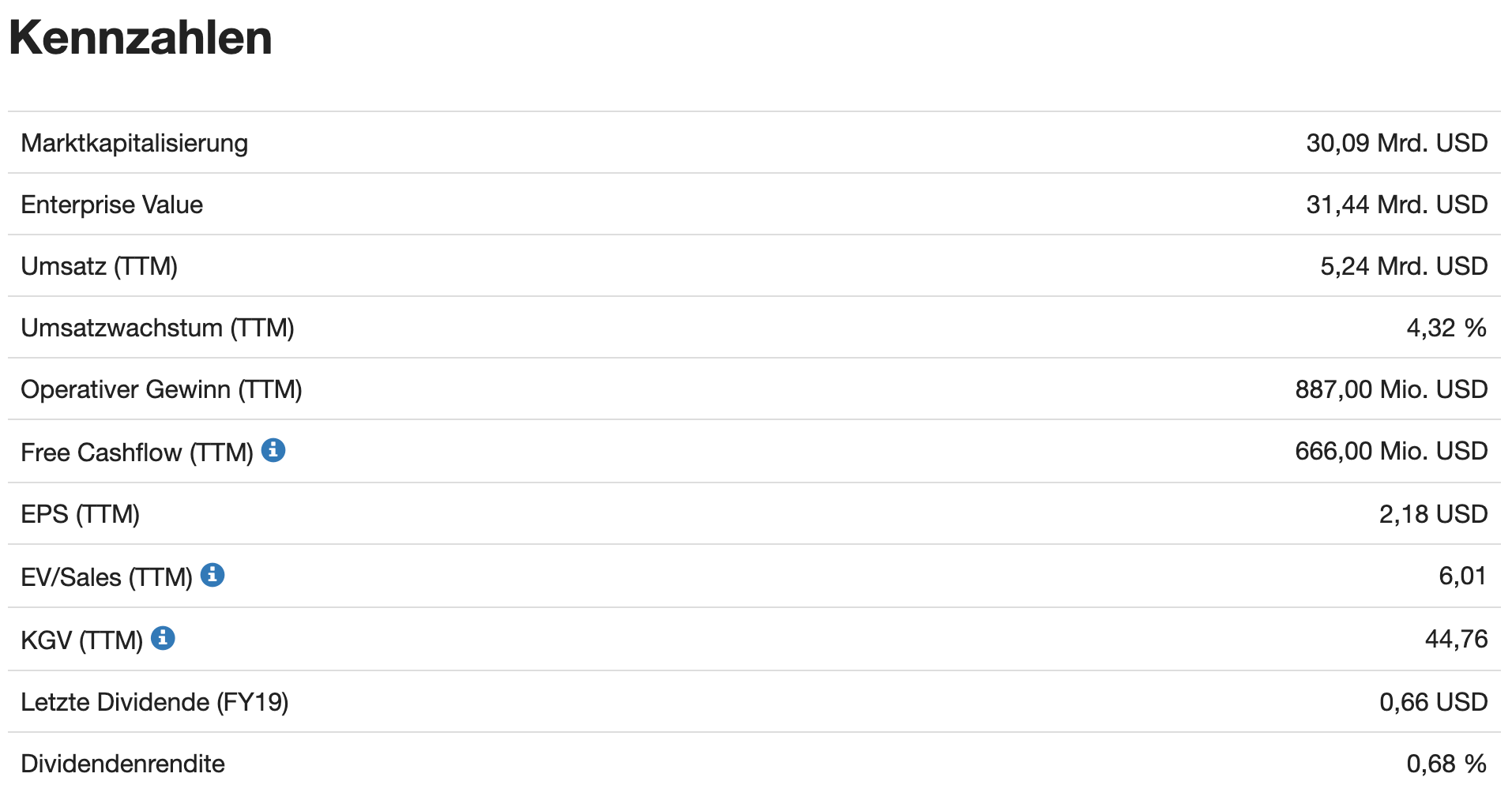

In diesem 52 Milliarden US-Dollar Markt, der mit drei bis fünf Prozent jährlich wächst, hat sich Agilent über die Jahre eine führende Marktposition erarbeitet. So wurden im Geschäftsjahr 2019 Umsatzerlöse in Höhe von 5,2 Milliarden US-Dollar erwirtschaftet, die sich gegenüber dem Vorjahreswert von 4,9 Milliarden US-Dollar um 5,1 Prozent erhöht haben.

Das operative Ergebnis aus fortgeführten Geschäften belief sich mit 1,1 Milliarden US-Dollar signifikant über dem des Vorjahres von 316 Millionen US-Dollar. Die entsprechende operative Marge betrug 20,7 Prozent. Das Ergebnis je Aktie erhöhte sich um 248 Prozent – von 0,98 auf 3,41 US-Dollar.

Den Großteil der Umsätze erzielt Agilent in den Märkten der Pharma- und Biotechnologie. Rund 31 Prozent der Umsätze stammen aus diesen beiden Bereichen. Der zweitwichtigste Absatzmarkt ist die Chemie- und Energiebranche, in der 23 Prozent der Umsätze generiert werden.

Wachstum durch regelmäßige Übernahmen

Auch beim Ankauf von Unternehmen ist Agilent nicht müde geworden. Seit 2015 wurden rund 2,5 Milliarden US-Dollar in sogenannte High-Growth M&A-Aktivitäten investiert. Diese sollen im Jahr 2020 einen Umsatzanteil von über 8 Prozent erreichen und mit einer zweistelligen Zuwachsrate das Gesamtwachstum hoch halten.

Die letzten Quartalszahlen und der Ausblick auf 2020

An den Zahlen des zweiten Quartals 2020 kann man die Wachstumsambitionen jedoch noch nicht ablesen. Hier verharrten die Umsatzerlöse – sicherlich auch bedingt durch die Corona-Krise – mit 1,24 Milliarden US-Dollar auf dem Niveau des Vorjahres. Schlechter sah es bei dem operativen Ergebnis aus. Es sank von 216 auf 102 Millionen US-Dollar. Non-GAAP lag das Ergebnis aber mit 277 Millionen US-Dollar um zwei Prozent über dem Vorjahr. Besonders Asset-Anpassungen und die Amortisation immaterieller Vermögenswerte sorgten für eine Abweichung vom GAAP ausgewiesenen Wert.

Am Ende verblieb ein Quartalsüberschuss in Höhe von 101 Millionen US-Dollar, der um 45 Prozent unter dem Vergleichswert des Vorjahres von 182 Millionen US-Dollar lag. Das Ergebnis je Aktie lag mit 0,33 US-Dollar um 42 Prozent unterhalb des Vorjahreswertes von 0,57 US-Dollar.

Für das Gesamtjahr 2020 existiert keine Guidance. Daten von S&P Global Market Intelligence schätzen aber den Umsatz für 2020 auf durchschnittlich 5,18 Milliarden US-Dollar und auf 5,62 Milliarden US-Dollar für 2021. In Summe entspricht dies einem Null-Wachstum in 2020 und einem Zuwachs von 8,8 Prozent in 2021.

Beim Ergebnis für das Geschäftsjahr 2020 wird gemäß der Analystenschätzungen, die der aktien.guide nutzt, ein EPS von 3,11 prognostiziert. Der Wert soll sich im Jahr 2021 auf 3,57 US-Dollar erhöhen, was einem erwarteten Gewinnwachstum von 14,8 Prozent entspricht. Für 2020 wird das EPS-Wachstum mit -8,9 Prozent erwartet.

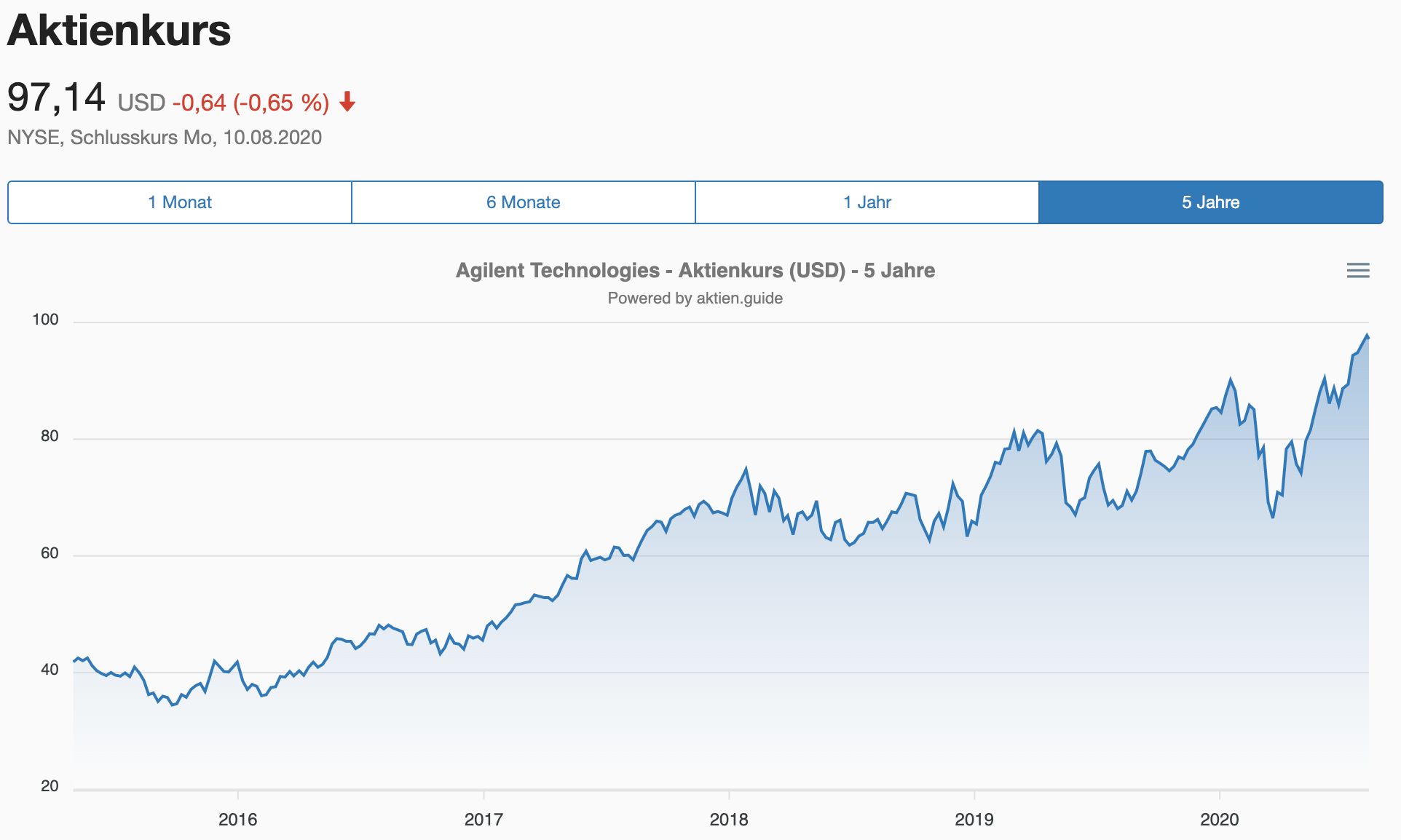

Aktienkursentwicklung an der NYSE und wichtige Kennzahlen

Trotz des aktuellen Gewinnrückgangs notiert die Agilent Aktie auf einem All-Time-High. Die Aktie ist aktuell ein Topscorer der Levermann-Strategie.

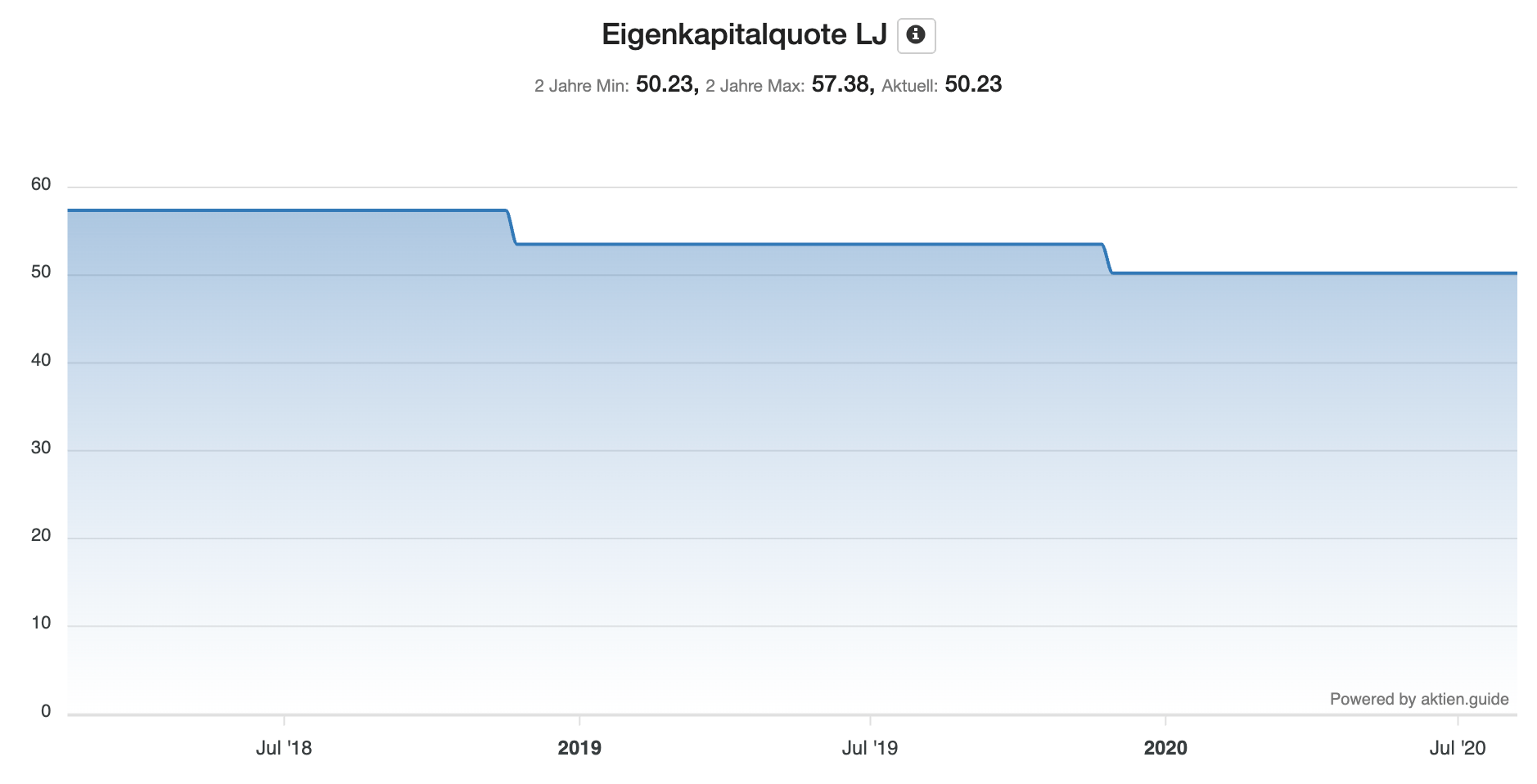

Einige gute Kennzahlen – für die es in der Levermann-Analyse Punkte gab – sind die Eigenkapitalrendite, die EBIT-Marge sowie die Eigenkapitalquote.

Von diesen drei Kennzahlen ist besonders die Eigenkapitalquote hervorzuheben, denn der Wert von 50,2 Prozent für das letzte Geschäftsjahr (LJ) reicht für eine Platzierung unter den Aktien mit überdurchschnittlicher Eigenkapitalquote in der Levermann-Analyse.

Ein Blick in die 9,5 Milliarden US-Dollar schwere Bilanz aus dem Geschäftsjahr 2019 verrät, dass die Bilanz zwar 1,4 Milliarden an Cash enthält, jedoch auch mit langfristigen Schulden in Höhe von 1,8 Milliarden US-Dollar belastet ist.

Weiter standen Goodwills (Firmenwerte aus den zahlreichen Übernahmen) im Wert von 3,6 Milliarden US-Dollar zu Buche. Zusätzlich existieren noch sonstige immaterielle Vermögenswerte in Höhe von 1,1 Milliarden US-Dollar. Die Summe ist damit fast so hoch wie die des bilanzierten Eigenkapitals von 4,8 Milliarden US-Dollar.

Gemessen an dem Brutto-Cashflow aus den Jahr 2019 von etwas über eine Milliarde US-Dollar ist Agilent zwar cashflowstark, jedoch wurden über 1,4 Milliarden US-Dollar in Akquisitionen sowie für den Erwerb von immateriellen Vermögenswerten ausgegeben.

Ein Highlight der Agilent Technologies Aktie: Dividenden und Aktienrückkäufe

Kommen wir zu einem weiteren Highlight der Agilent Technologies Aktie: die Dividenden und Aktienrückkäufe. Rund 2,9 Milliarden US-Dollar wurden über diese beiden Programme seit 2015 an die Aktionäre zurückgegeben. Allein im Geschäftsjahr 2019 wurden Dividenden von 206 Millionen US-Dollar ausgeschüttet und eigene Aktien im Wert von 723 Millionen US-Dollar zurückgekauft.

Seit nunmehr acht Jahren erhöht Agilent stetig die Dividende. Die durchschnittliche Wachstumsrate der letzten fünf Jahre beläuft sich auf 18,9 Prozent und das bei einer Ausschüttungsquote von gerade einmal 23 Prozent. Die aktuelle Dividendenrendite beträgt jedoch nur 0,74 Prozent – hoch rentierlich ist die Aktie damit nicht. Eine Begründung für die geringe Dividendenrendite ist neben der niedrigen Ausschüttungsquote die hohe Bewertung der Aktie.

Bewertung der Agilent Technologies Aktie

Das KGV von Agilent Technologies liegt aktuell bei 31,4 und ist selbst unter Einbeziehung des erwarteten Gewinnwachstums von 14,7 Prozent noch als hoch anzusehen.

Noch schlechter fällt das Urteil bei der Betrachtung des Free Cashflows aus. Gemessen an dem Free Cashflow (TTM) in Höhe von 666 Millionen US-Dollar errechnet sich bei einem Enterprise Value von 31,44 Milliarden US-Dollar ein Multiplikator von 47.

Fazit zur Agilent Technologies Aktie

Agilent Technologies besitzt eine führende Position in einem moderat wachsenden Markt mit guten Zukunftsaussichten. Seine Analyse- und Messtechnologien finden sich in zahlreichen Industrien wieder und helfen dabei, den technologischen Fortschritt voranzutreiben.

Auch wenn die letzten Quartalszahlen Corona-bedingt deutlich unter dem langfristigen Wachstum lagen, so könnte die Aktie langfristig gesehen eine interessante Investition sein.

Wettbewerber von Agilent sind mit Thermo Fisher, Waters oder PerkinElmer auch Unternehmen des Medizintechnik-Sektors. Die Hoffnungen sind groß, das die starke Nachfrage nach Covid-19 Tests das Geschäft zusätzlich ankurbeln könnte. Als Investitionsgüter-Unternehmen könnte dies in den kommenden Quartalen auch in den Bilanzen der Medizintechnik-Hersteller ablesbar sein.

Genau diese Hoffnung könnte eine Begründung dafür sein, warum die Aktie von Agilent Technologies – trotz des schwachen zweiten Quartals – neue Höchstkurse erreichte.

Abschließend betrachtet bleibt die Agilent-Aktie mit einem KGV von über 30 teuer. Dies wird auch offensichtlich, wenn man das KGV mit dem der drei Konkurrenten miteinander vergleicht. Langfristige Investoren sollten die Agilent Aktie nicht aus dem Blick verlieren, aber auf eine bessere Einstiegsgelegenheit warten.

Wenn Du wöchentlich neue Investmentideen und kostenlose Aktienanalysen, die nach der Levermann-, High-Growth-Investing- oder Dividenden-Strategie ausgewählt wurden, per E-Mail bekommen möchtest, dann kannst Du jetzt unseren kostenlosen aktien.guide Newsletter abonnieren.

Der Autor und/oder mit dem aktien.guide verbundene Personen oder Unternehmen besitzen oder können Anteile von Agilent besitzen. Dieser Beitrag stellt eine Meinungsäußerung und keine Anlageberatung dar. Bitte beachte die rechtlichen Hinweise.