-

Unternehmensprofil – die weltweit führende Customer-Relationship-Management Plattform

-

Wichtige Kennzahlen der Salesforce Aktie aus der High-Growth-Investing-Analyse

Als führender Anbieter cloudbasierter CRM-Lösungen und zunehmend auch KI-gestützter Anwendungen stellt Salesforce die technologischen Werkzeuge bereit, um diesen Wandel aktiv zu gestalten. Mit Produkten wie der Data Cloud, Slack, Tableau oder der neuen KI-Plattform Agentforce wurde ein integriertes Ökosystem geschaffen, das die digitale Transformation von Unternehmen vorantreibt. Ein hoher Anteil wiederkehrender Umsätze, eine hohe Kundenbindung und zunehmende operative Effizienz sprechen für die Aktie, die langfristig deutlich aufwärts tendiert. Über zwanzig Jahre steht sie über 5.300 Prozent im Plus.

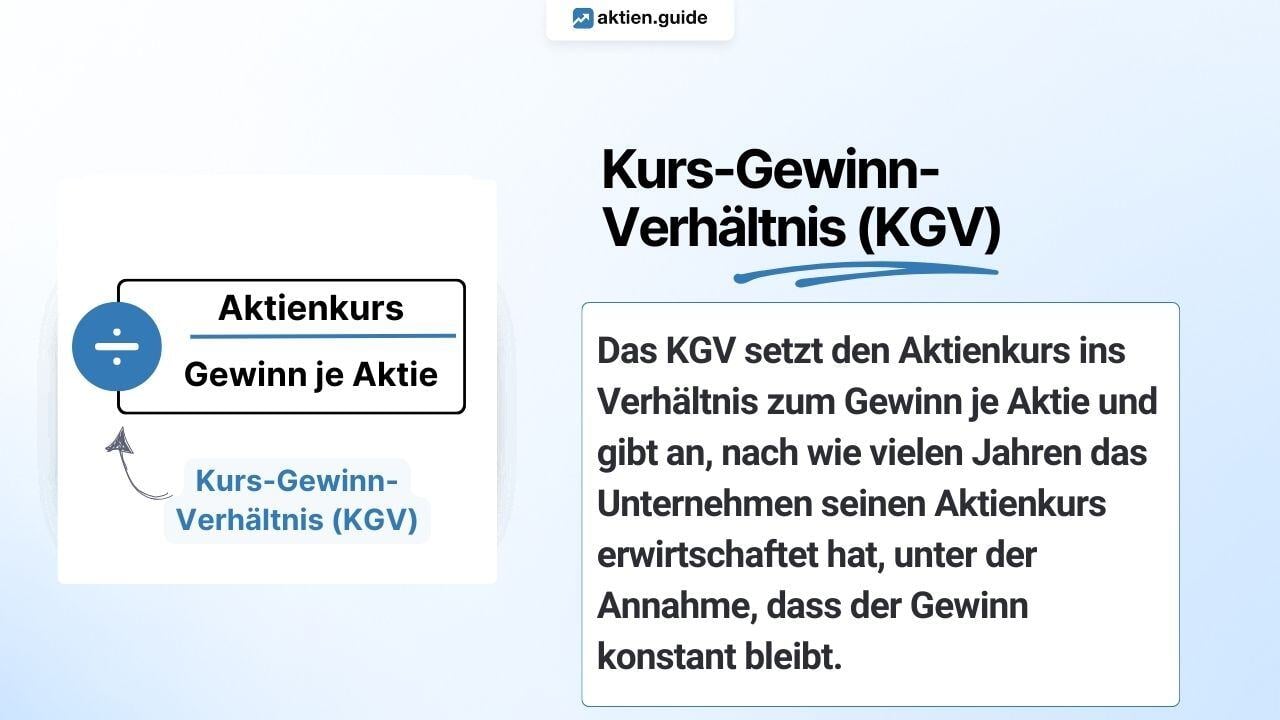

Doch angesichts der Kursperformance im laufenden Jahr scheinen Investoren zunehmend skeptisch zu sein. Eine hohe KGV-Bewertung und ein nachlassendes Wachstum sind nur einige Gründe. Insiderverkäufe und weitere Übernahmen verunsichern zusätzlich. Es gibt jedoch nach wie vor einiges, was für den CRM-Marktführer spricht. Zwar wächst das Unternehmen nicht mehr im zweistelligen Bereich wie in den Anfangsjahren, es zeigt aber weiterhin ein nachhaltiges Wachstum auf. Solide Finanzkennzahlen, eine starke Marge und Innovationskraft – auch durch gezielte Zukäufe wie zuletzt mit Informatica – überzeugen.

All das könnte die Aktie trotz der nachlassenden Wachstumsdynamik zu einer attraktiven Option für langfristig orientierte Anleger machen, die auf Digitalisierung und KI setzen. Die nachfolgende Salesforce-Aktienanalyse verrät mehr.

💡 Das Wichtigste in Kürze

- Salesforce ist Marktführer im Bereich cloudbasiertes CRM

- Es profitiert von stabilen, wiederkehrenden Einnahmen aus Software-Abonnements

- Das Wachstum schwächt sich zusehends ab, die Bewertung wird attraktiver

- Für langfristig denkende Investoren könnte die Aktie ein Kauf sein

Unternehmensprofil – die weltweit führende Customer-Relationship-Management Plattform

Das in San Francisco ansässige Unternehmen wurde von Marc Benioff gegründet, einem ehemaligen Topmanager des Softwaregiganten Oracle. Er ist bis heute CEO des Unternehmens und hält etwas über drei Prozent der Anteile an Salesforce. Doch nun zum Geschäft: Salesforce ist ein internationaler Anbieter von Cloud-Computing-Lösungen. Es betreibt die weltweit führende Plattform im Bereich Customer-Relationship-Management (CRM). Kernaufgabe ist es, Unternehmen mit ihren Mitarbeitern, Kunden und Produkten zu vernetzen. Aktuell nutzen über 150.000 Unternehmen die Softwareprodukte von Salesforce, um ihre Geschäfte weiterzuentwickeln und zu skalieren. Für Investoren besonders interessant: Der CRM-Softwareriese generiert den Großteil seiner Einnahmen durch wiederkehrende Erlöse in Form von Software-Abonnements. Zusammen mit den Einnahmen aus dem Support machen diese Einnahmequellen rund 94 Prozent der Umsatzerlöse aus.

Das starke Unternehmenswachstum ist dabei zu großen Teilen auf Firmenzukäufe zurückzuführen. Beispiele für große Übernahmen sind Slack im Jahr 2020 für über 27 Milliarden US-Dollar und Tableau im Jahr zuvor für fast 16 Milliarden US-Dollar. Auch für MuleSoft wurde 2018 mit 6,5 Milliarden US-Dollar ein Milliardenbetrag gezahlt. Die jüngste Übernahme betrifft Informatica und kostet rund 8 Milliarden US-Dollar. Sie soll das Datenmanagement und die KI-Kompetenzen stärken.

Die letzten Salesforce Quartalszahlen vom Januar 2025

Salesforce ist ein starker Start ins Geschäftsjahr 2026 (Geschäftsjahresende: Januar 2026) gelungen. Mit einer angehobenen Umsatzprognose stellte das Unternehmen insbesondere seine Fortschritte im Bereich der künstlichen Intelligenz (KI) und Datenverarbeitung heraus. Die neue Plattform Agentforce sowie eng integrierte Produkte wie Data Cloud, Tableau und Slack ermöglichen es Unternehmen, produktiver zu arbeiten und effizienter zu wachsen. Besonders erfolgreich entwickelte sich der Bereich KI und Daten: Der jährliche Umsatz daraus liegt inzwischen bei über einer Milliarde US-Dollar und wächst rasant. Fast 60 Prozent der größten Deals des Quartals beinhalteten KI- und Data-Cloud-Komponenten. Zudem wird man durch die Übernahme von Informatica das Angebot weiter ausbauen und so eine führende Plattform für KI und Datenmanagement schaffen. Es bleibt also spannend. Doch nun zu den konkreten Zahlen des ersten Quartals.

Quelle: Finanzdaten von Salesforce

Ein Umsatzwachstum von 8 Prozent auf knapp 10 Milliarden US-Dollar klingt zwar gut, ist aber vom Wachstumstempo weniger als noch in den Vorquartalen. Die nachfolgende Grafik zeigt, dass sich die Abschwächung des Wachstums verlangsamt. Eine Bodenbildung? Zumal die jüngste Übernahme in diesen Zahlen noch nicht enthalten ist.

Quelle: Entwicklung von Umsatz und Umsatzwachstum der Salesforce Aktie

Besser sah es auf der Ergebnisseite aus. Hier konnte der Nettogewinn im ersten Quartal 2026 um 18 Prozent auf 1,7 Milliarden US-Dollar gesteigert werden.

Der Ausblick von Salesforce auf 2025

Hinsichtlich des Ausblicks zeigte sich Salesforce für den weiteren Jahresverlauf zuversichtlich. Die Umsatzprognose für das Gesamtjahr wurde leicht angehoben. Dabei profitiert Salesforce auch von einem schwächeren US-Dollar. Fast 40 Prozent der Umsätze werden außerhalb der USA generiert.

Konkret wird für das zweite Quartal mit einem Umsatzwachstum von 8 bis 9 Prozent gerechnet. Damit setzt sich der positive Trend aus dem ersten Quartal fort. Trotz anhaltender Investitionen in KI und Innovationen hält Salesforce an seinen ehrgeizigen Margenzielen fest und plant ein weiteres Wachstum des operativen Cashflows von rund 10 bis 11 Prozent. Beim Umsatz könnten am Ende 41 Milliarden US-Dollar für das Geschäftsjahr 2026 möglich sein. Das EPS wird zwischen 7,15 und 7,21 US-Dollar erwartet. Die Non-GAAP-Prognose, also die bereinigte Prognose des EPS, liegt zwischen 11,27 und 11,33 US-Dollar. Die geplante Übernahme von Informatica wird voraussichtlich erst im nächsten Geschäftsjahr abgeschlossen sein und hat daher keinen Einfluss auf den aktuellen Ausblick. Aber sie dürfte das Wachstum dann erneut beschleunigen.

Wichtige Kennzahlen der Salesforce Aktie aus der High-Growth-Investing-Analyse

In der High-Growth-Investing-Analyse überzeugt Salesforce nach wie vor mit einer hohen Profitabilität und auch finanzieller Stabilität. Allerdings ist ein weiter nachlassendes Umsatzwachstum zu verzeichnen, was sich negativ auf den HGI-Score auswirkt. Mit 11 Punkten fällt dieser aber weiterhin so hoch aus, dass die Aktie zu den Topscorern unter den Growth-Stocks gehört.

Quelle: HGI-Score der Salesforce Aktie

Zunächst ist die Bruttomarge hervorzuheben, die mit über 77 Prozent auf einem sehr hohen Niveau liegt. Damit werden die Effizienz und Skalierbarkeit des Geschäftsmodells unterstrichen. Sie ist typisch für Softwareunternehmen, denen fast keine Grenzkosten für eine zusätzliche produzierte Einheit entstehen. Die Bruttomarge konnte zuletzt sogar noch gesteigert werden. Auch bei der Bewertung EV/Sales gab es die volle Punktzahl. Das Verhältnis von Unternehmenswert zum Umsatz liegt aktuell bei 6,6. Ähnlich gut lief es beim Verschuldungsgrad, der mit 0,1 sehr niedrig ist. Salesforce weist eine Netto-Cash Position auf, das Unternehmen besitzt also abzüglich des Finanzvermögens keine Schulden. Einen Makel gibt es in der Bilanz jedoch: Aufgrund der zahlreichen Übernahmen hat sich ein großer Goodwill angehäuft. Das immaterielle Vermögen stellt in der Bilanz mehr als die Hälfte der Bilanzsumme und ist fast so groß wie das gesamte Eigenkapital.

Wenigstens einen Punkt gab es für den Wert des PEG-Ratios, das einen Wert von 2,1 erreichte. Gleiches gilt für den Score der Rule-of-40: Er fällt mit 40,7 Prozent gerade so auf den Schwellenwert und weist in der HGI-Analyse auf ein ausgewogenes Verhältnis von Wachstum und Profitabilität hin.

Kritisch zu sehen ist allerdings das nachlassende Umsatzwachstum. Während Salesforce im Geschäftsjahr 2023 noch um über 18 Prozent gewachsen ist, liegt das Wachstum inzwischen bei unter neun Prozent. In der HGI-Analyse gibt es für diese Kategorie daher keinen Punkt.

Bewertung der Salesforce Aktie

Mit einem KGV von über 40 ist die Salesforce-Aktie keineswegs günstig bewertet. Die aktienbasierten Vergütungen und Abschreibungen auf den Goodwill belasten den Nettogewinn. Im ersten Quartal 2026 drückten diese beiden Posten das operative Ergebnis um fast 1,2 Milliarden US-Dollar. Auch der Blick auf die letzten zwölf Monate zeigt diese Divergenz auf. So lag der Free Cashflow bei 12,4 Milliarden US-Dollar, während der Nettogewinn mit 6,2 Milliarden US-Dollar nur halb so hoch war.

Quelle: Entwicklung von Nettogewinn und Free Cashflow der Salesforce Aktie

Entsprechend verbessert sich die Bewertungskennzahl unter Einbeziehung des freien Cashflows. So liegt die Kennzahl EV/FCF bei nur 20 – und das ist angesichts eines erwarteten Umsatzwachstums von bis zu 9 Prozent möglicherweise nicht mehr zu teuer.

-png.png?width=1091&height=439&name=Bildschirmfoto%202025-06-11%20um%2014-01-41%20(2)-png.png)

Quelle: Bewertungen der Salesforce Aktie

An der Börse zählt ohnehin die Zukunft. Und diese sieht für Salesforce angesichts von KI und Cloud gut aus. Eine tendenziell saubere Bilanz, überzeugende Geschäftszahlen, eine weiterhin starke Marktposition, eine moderate Bewertung und positive Zukunftsaussichten sprechen für die Aktie.

Fazit

Abschließend betrachtet könnte Salesforce auch in einem reiferen Unternehmensstadium weiterhin eine attraktive Investitionsmöglichkeit darstellen. Zwar hat sich das Umsatzwachstum in den letzten Jahren spürbar verlangsamt, doch diese Entwicklung ist bei großen, etablierten Technologiekonzernen nicht ungewöhnlich – insbesondere wenn sie sich von einer reinen Wachstumsstory hin zu einem profitableren, nachhaltigeren Geschäftsmodell entwickeln.

Genau diesen Wandel vollzieht Salesforce aktuell sehr erfolgreich. Das Unternehmen steigert seine operativen Margen, generiert verlässlich hohen freien Cashflow und kann gleichzeitig durch strategische Investitionen – wie die geplante Übernahme von Informatica – seine Position im Markt weiter ausbauen.

Besonders überzeugend ist für mich, dass Salesforce tief in den wichtigsten technologischen Megatrends verankert ist. Mit Lösungen rund um Künstliche Intelligenz, Automatisierung und Datenmanagement bietet es genau die Werkzeuge, die Unternehmen weltweit benötigen, um im digitalen Zeitalter wettbewerbsfähig zu bleiben. Die umfassend integrierte Plattform, auf der alle Salesforce-Anwendungen basieren, schafft nicht nur technologische Effizienz, sondern erhöht auch die Kundenbindung und ermöglicht Cross-Selling über verschiedene Produktbereiche hinweg. Auch wenn kurzfristig keine spektakulären Wachstumsraten mehr zu erwarten sind, überzeugt Salesforce durch Qualität, Innovationskraft und ein robustes Geschäftsmodell mit hohem Anteil wiederkehrender Umsätze. Für langfristig orientierte Anleger, die auf nachhaltig wachsende Technologieunternehmen setzen möchten, bietet die Aktie daher ein tendenziell attraktives Chance-Risiko-Verhältnis – insbesondere im Kontext der fortschreitenden Digitalisierung und des zunehmenden Einsatzes von KI in der Unternehmenswelt.

Quelle: Analystenmeinungen zur Salesforce Aktie

Auch die Analysten sind überwiegend optimistisch. Fast 80 Prozent von ihnen raten zu einem Kauf. Das durchschnittliche Kursziel der Salesforce-Aktie liegt 28 Prozent über dem aktuellen Kurs. Ein Hinweis auf eine insgesamt positive Erwartung des Marktes an die Wertentwicklung der Salesforce Aktie.

🔔 Wenn Du wöchentlich neue Investmentideen und kostenlose Aktienanalysen, die nach der Levermann-, High-Growth-Investing- oder Dividenden-Strategie ausgewählt wurden, per E-Mail bekommen möchtest, dann kannst Du jetzt unseren kostenlosen aktien.guide Newsletter abonnieren.