Die Softwaretools sind dabei unerlässlich, wenn es darum geht, Teams weltweit zu koordinieren. In Zeiten von Corona und einer steigenden Bedeutung des Homeoffice handelt es sich um extrem wichtige Werkzeuge.

Ein spannender Aufsteiger aus diesem Bereich ist das Softwareunternehmen Atlassian (ISIN: GB00BZ09BD16). Es ist bekannt für seine innovativen Tools für Softwareentwickler und Projektmanagement-Teams und hat sich zu einem bedeutenden Anbieter von Softwarelösungen für Unternehmen entwickelt. Atlassian-Produkte – wie Jira, Confluence oder Trello – haben weltweit eine große Fangemeinde und werden von Unternehmen aller Größenordnungen genutzt. Es handelt sich zudem um einen Milliardenmarkt, der stark wächst.

Das hohe Wachstum von Atlassian wird jedoch durch externe Übernahmen in der Vergangenheit regelmäßig verzehrt. Auch lässt sich eine deutliche Abschwächung der Wachstumsdynamik erkennen.

Quelle: Atlassian Aktienkurs

Die Aktie wurde im vergangenen Jahr hart abgestraft, nach einem Kurssturz von 65 Prozent vom Allzeithoch bei rund 458 US-Dollar hat sich nun ein Kursniveau von jenseits von 150 US-Dollar stabilisiert. Im laufenden Jahr betrug das Kursplus 23 Prozent, was auf eine leichte Erholung hindeutet.

Nach wie vor überzeugt die Aktie aus aktueller Sicht mit einem hohen HGI-Score von 14 Punkten. Was die Aktien der High-Growth-Investing-Strategie so spannend macht und ob sie am Ende ein Kauf sein könnte, das soll die nachfolgende Atlassian Aktienanalyse näher behandeln.

- Starker Cloud-Anbieter von Kollaborationssoftware

- Externe Übernahmen verzerrten das Wachstum in der Vergangenheit

- Hohe aktienbasierte Vergütungen und Wachstumskosten belasten die Profitabilität

- Aus Wachstumsperspektive könnte die Aktie attraktiv sein

Unternehmensprofil: Was macht Atlassian?

Atlassian ist ein Unternehmen, das Software-Tools für Teams entwickelt, um Zusammenarbeit, Projektmanagement, Software-Entwicklung und IT-Support zu unterstützen. Das Geschäftsmodell von Atlassian basiert auf dem Verkauf von Lizenzen für seine Software-Tools, die sowohl als Cloud- als auch als On-Premise-Versionen verfügbar sind. Das Unternehmen hat eine Vielzahl von Produkten im Angebot, darunter Jira, Confluence, Trello, Bitbucket, Bamboo und Crowd.

- Jira ist eine Projektmanagement-Software, die in erster Linie von Software-Entwicklungs-Teams genutzt wird.

- Confluence ist eine Wissensmanagement-Software, die es Teams ermöglicht, Dokumente, Ideen und Projekte gemeinsam zu bearbeiten und zu teilen.

- Trello hingegen ist eine flexible Projektmanagement-Software, die visuelle Kanban-Boards verwendet, um Teams bei der Organisation von Aufgaben und Projekten zu unterstützen.

- Bitbucket ist eine Versionsverwaltungssoftware für Git- und Mercurial-Repositories.

- Bamboo ist eine Continuous-Integration- und Continuous-Delivery-Software.

- Crowd ist eine Single-Sign-On- und Identity-Management-Software.

Viele der Unternehmen wurden dabei akquiriert, was ganz gut die Wachstumsstrategie widerspiegelt. Sie steht aber auch für potenzielle Risiken.

Preismodelle

Atlassian bietet eine Vielzahl von Preismodellen an, die von kostenloser Nutzung bis hin zu Enterprise-Lizenzen reichen, die speziell auf die Bedürfnisse großer Unternehmen zugeschnitten sind. Das Unternehmen betreibt auch ein Marketplace-Ökosystem, in dem Kunden zusätzliche Apps und Integrationen von Drittanbietern kaufen können, um ihre Atlassian-Tools zu erweitern und anzupassen.

Zusätzlich zu den Lizenzeinnahmen generiert Atlassian auch Umsätze aus Support- und Wartungsdienstleistungen sowie aus Schulungen und Zertifizierungen für seine Produkte.

Blickt man auf die Umsatzstruktur, so dominieren die Subskription-Einnahmen. Hier handelt es sich um Abo-Zahlungen, die regelmäßig wiederkehren und für planbare Umsätze stehen. Im letzten Quartal stellten sie über 80 Prozent der Umsätze.

Quelle: Atlassian Earnings Release Q4-Figures 2023

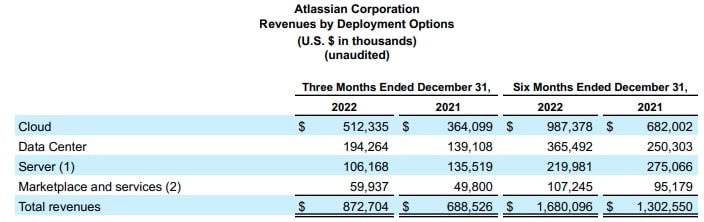

Blickt man auf die einzelnen Segmente, die als Development Operations gekennzeichnet sind, so fällt auf, dass der Cloud-Bereich eine leichte Dominanz einnimmt. Dieser Bereich ist zugleich auch der am stärksten wachsenden Bereich des Unternehmens.

Die letzten Quartalszahlen von Atlassian Dezember 2022

Die letzten Quartalszahlen von Atlassian beziehen sich auf den 31. Dezember 2022. Hier handelt es sich um die Halbjahreszahlen 2023. Sie zeichneten sich durch ein weiterhin hohes Wachstum aus, jedoch verlor das Wachstum im Vergleich zu den Vorjahren an Fahrt.

Quelle: Atlassian Earnings Release Q4-Figures 2023

So wurde zum Quartalsende des zweiten Quartals 2023 ein Umsatz von 873 Millionen US-Dollar ausgewiesen, was einem Plus von 27 Prozent entsprach. Im ersten Halbjahr 2023 wurden so mit 1,68 Milliarden US-Dollar Umsatz generiert, was gegenüber dem Vorjahreswert von 1,3 Milliarden US-Dollar einem Zuwachs von 28 Prozent entspricht.

Auf der Ertragsseite gab es jedoch heftige Rückschläge zu vermelden. So sank das operative Ergebnis deutlich. Nach einem Plus im Vorjahresquartal von 23 Millionen US-Dollar wurde wieder ein Quartalsverlust von knapp 100 Millionen US-Dollar ausgewiesen. Ähnlich sieht das Bild zum Halbjahr 2023 aus: Hier beläuft sich der Verlust auf 133 Millionen US-Dollar nach einem Gewinn von 80 Millionen US-Dollar im Vorjahresvergleichszeitraum. Die Zahlen des dritten Quartals 2023 werden für den 4. Mai 2023 erwartet.

Atlassian-Aktie Prognose 2023

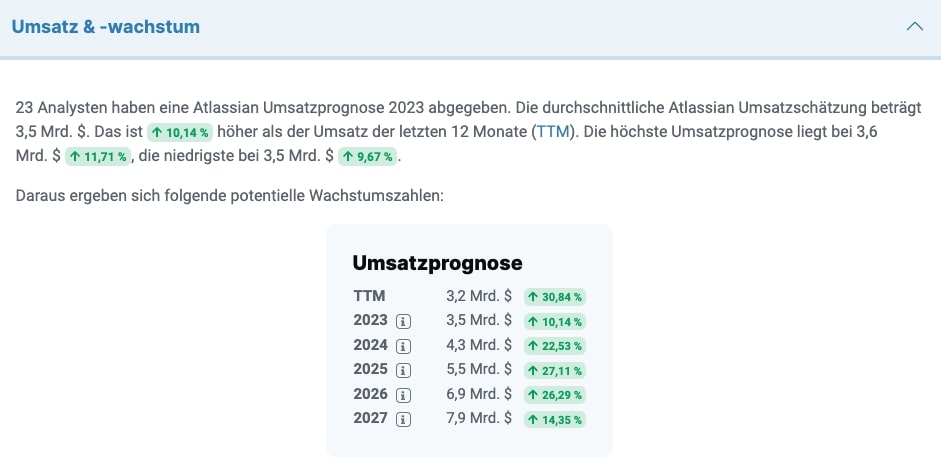

Für das Gesamtjahr 2023 wird mit einem Umsatzzuwachs im Vergleich zum Vorjahr von 25 Prozent gerechnet. Da dieser Wert nochmals unterhalb des Wachstums vom Halbjahr liegt, spricht dies eine weiterhin nachlassende Wachstumsdynamik.

Ein starkes Wachstum wird den Cloud-Umsätzen beigemessen. Hier kalkuliert das Management mit einem Wachstum zwischen 35 und 40 Prozent.

Quelle: Atlassian Earnings Release Q4-Figures 2023

Die operative Marge wird mit -11 Prozent erwartet. Bereinigt, also Non-GAAP, soll sie einen Wert von 17 Prozent erreichen.

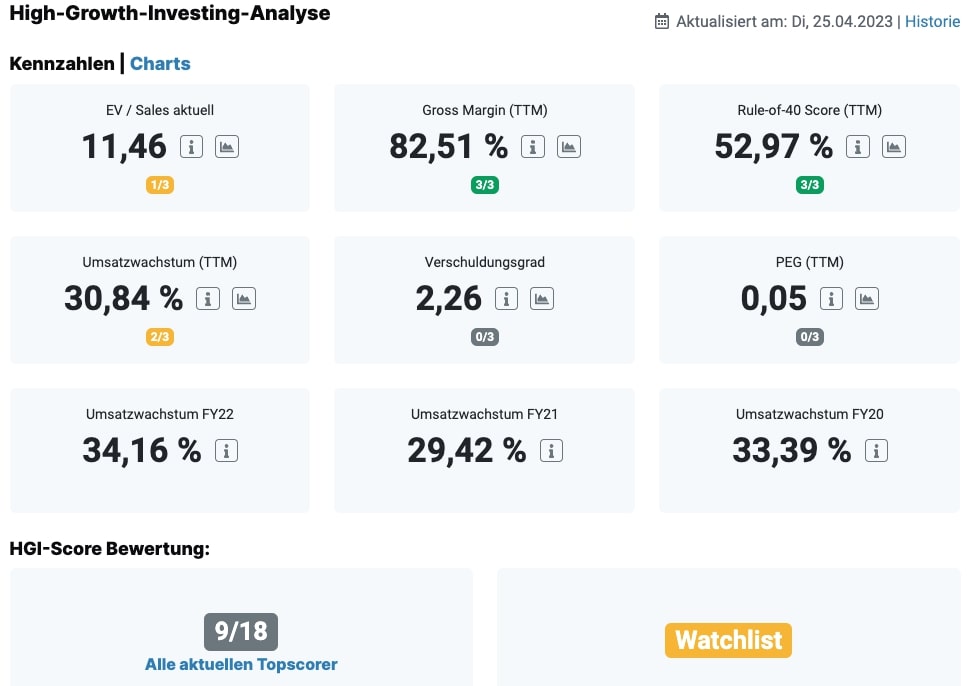

Wichtige Kennzahlen der Atlassian Aktie aus der HGI-Analyse

Die Atlassian ist ein Wachstumswert, keine Frage. Mit einem Wachstum jenseits von 30 Prozent erreichte sie in der HGI-Strategie in der Vergangenheit regelmäßig hohe Punktzahlen beim Wachstum.

Quelle: Atlassian HGI-Analyse

Gehen wir tiefer in die Kennzahlenanalyse, so gibt es in allen Kategorien – bis auf das Umsatzwachstum sowie den Verschuldungsgrad – die volle Punktzahl. Mit einem erwarteten Umsatzwachstum von 25 Prozent dürfte zukünftig ein weiterer Punkt verloren gehen.

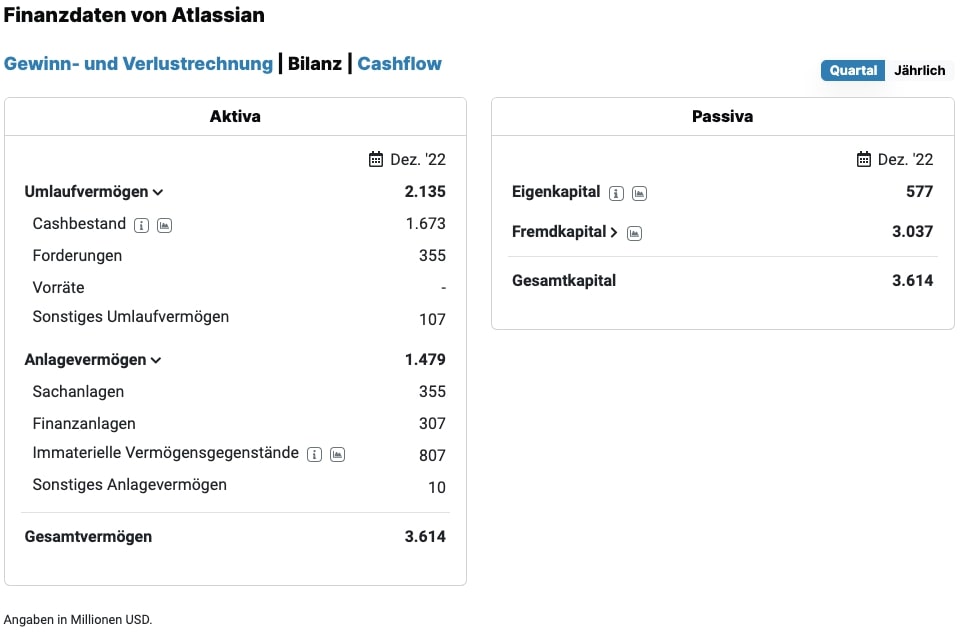

Besonders spannend ist der Verschuldungsgrad, denn dieser ist mit einem Wert von 2,3 äußerst hoch. Blickt man in die Bilanz, so ist eine Ursache auf das geringe Eigenkapital von 577 Millionen US-Dollar im Vergleich zu der Bilanzsumme von 3,6 Milliarden US-Dollar schnell gefunden. Die Eigenkapitalquote beläuft sich somit auf gerade einmal 16 Prozent.

Quelle: Finanzdaten von Atlassian

Es lohnt sich, etwas tiefer ins Detail zu gehen: Auffallend sind dabei auf der Passivseite zwei Punkte: Deferred Revenue und Term Loan Facitiliy. Erster Posten bezieht sich auf Einnahmen, die ein Unternehmen von Kunden oder Klienten erhalten hat, aber noch nicht als Umsatz verbucht werden können, da die Leistung oder Lieferung noch aussteht.

Ein Beispiel dafür wäre, wenn ein Unternehmen im Voraus Zahlungen von Kunden für ein Jahresabonnement erhält. In diesem Fall kann das Unternehmen den Betrag nicht sofort als Umsatz verbuchen, sondern muss den Betrag über das gesamte Abonnementzeitraum verteilen. Der Teil, der innerhalb des aktuellen Geschäftsjahres erwartet wird, wird als Current Portion des Deferred Revenue ausgewiesen und als kurzfristige Verbindlichkeit behandelt.

Der zweite Punkt bezeichnet langfristige Schulden. Eine Term Loan Facility ist eine Art von Darlehen, das von Unternehmen aufgenommen wird, um langfristige Finanzierungsbedürfnisse zu decken. Es handelt sich um eine Kreditvereinbarung, bei der ein festgelegter Betrag an Kapital zu einem festgelegten Zinssatz verliehen wird, der über einen festgelegten Zeitraum zurückgezahlt werden muss. Im zweiten Quartal 2023 stand hier ein Betrag von einer Milliarde US-Dolllar in den Büchern. Der Posten Deferred Revenue kam auf einen Wert von 1,2 Milliarden US-Dollar.

Besonders spannend in diesem Zusammenhang ist auch, dass ein Goodwill von über 700 Millionen US-Dollar in den Büchern zu finden war (immaterielle Vermögensgegenstände einfach erklärt). Er ist größer als das ausgewiesene Eigenkapital und entstand in der Vergangenheit durch Aufschläge auf die Buchwerte der übernommenen Unternehmen.

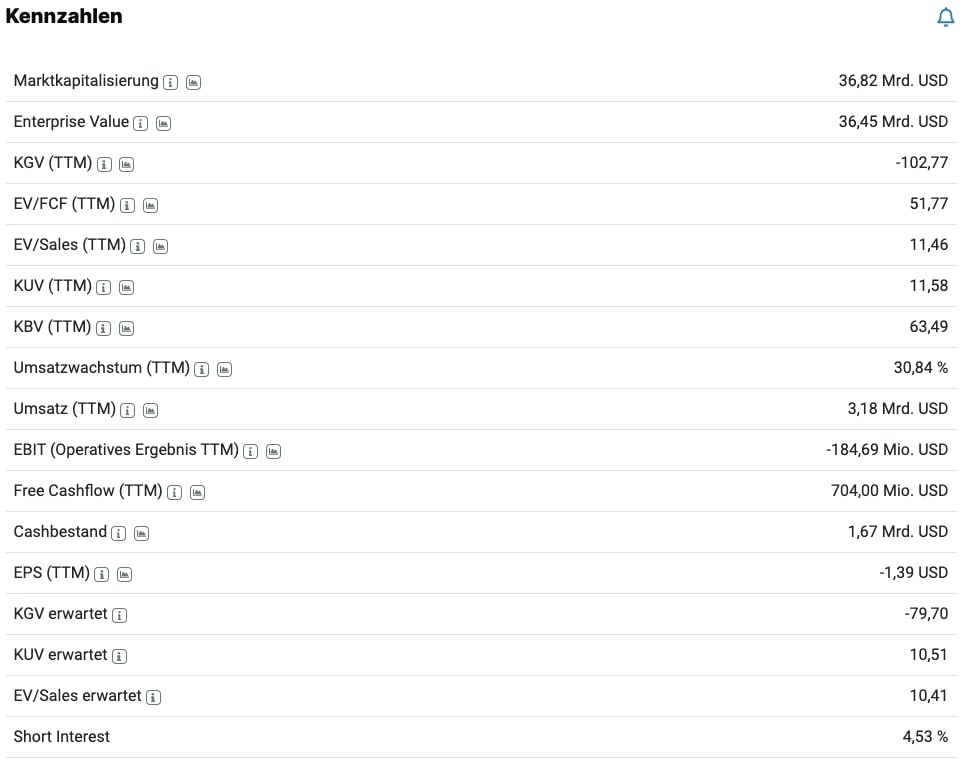

Bewertung der Atlassian-Aktie

Die Bewertung der Atlassian-Aktie ist mit einem Umsatzmultiplikator (EV/Sales aktuell) von 11,5 nicht unbedingt als günstig zu bezeichnen. Zudem fehlt es an Profitabilität. Im letzten Halbjahr wurde immer noch ein deutlicher Verlust von 219 Millionen US-Dollar ausgewiesen. Auf Ebene des Cashflows wurde jedoch ein Zuwachs von rund 251 Millionen US-Dollar erreicht. Geht man hier ins Detail, so fallen die aktienbasierten Vergütungen mit 440 Millionen US-Dollar stark ins Gewicht.

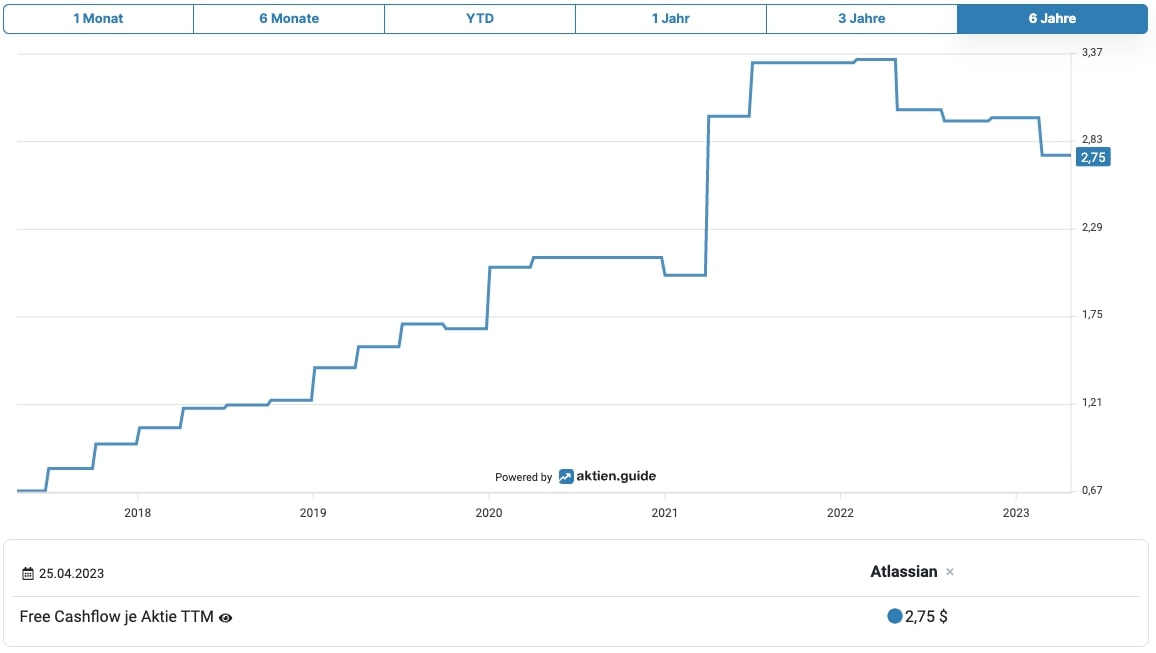

Quelle: Atlassian Free Cashflow je Aktie

Der erwirtschaftete Free Cashflow je Aktie ist trotz kurzfristig negativen Trend weiterhin deutlich positiv. Die Verschlechterung wurde dadurch verstärkt, dass der Free Cashflow gesunken ist und die Anzahl ausstehender Aktien weiter erhöht wurde. Fast drei US-Dollar Free Cashflow je Aktie sind trotzdem beeindruckend und positiv zu bewerten.

Quelle: Kennzahlen Bewertung Atlassian-Aktie

Blickt man auf den Free Cashflow der letzten zwölf Monate (TTM), der sich auf rund 700 Millionen US-Dollar beläuft, so lässt sich ein Multiplikator auf den Enterprise Value von 33 (EV/FCF einfach erklärt) errechnen. Der Wert erscheint zwar hoch, dürfte sich jedoch angesichts des letzten Umsatzwachstums möglicherweise als fair einstufen.

Fazit zur Atlassian Aktie

Atlassian ist ein spannender Software-as-a-Service Wert im Bereich Kollaborationssoftware. Das Wachstum ist hoch bei einem weiterhin attraktiven Marktpotenzial.

Atlassian konnte sich in der Vergangenheit eine starke Marktposition aufbauen. Einerseits gelang dies durch geschickte Übernahmen, andererseits durch den konsequenten Aufbau eines Ökosystems und einer treuen Kundenbasis, die sich aufgrund der Zuverlässigkeit und Effektivität seiner Produkte und Dienstleistungen gebildet hat.

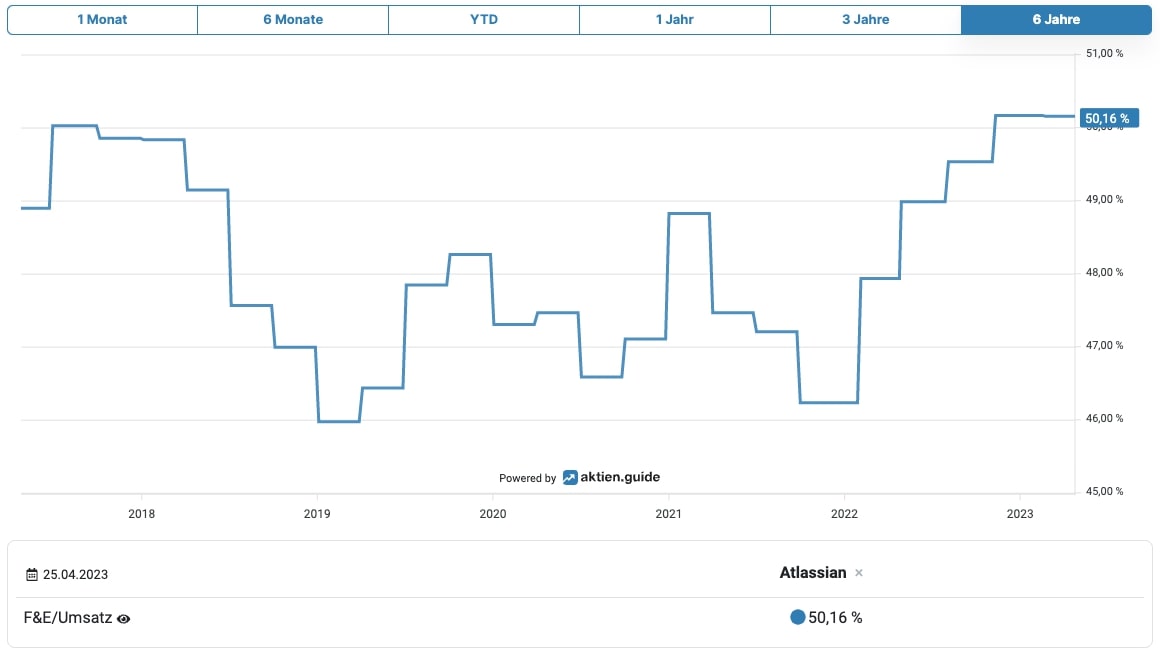

Spannend dürfte dabei sein, wie das Unternehmen durch die Einführung neuer Produkte und Funktionen wächst. Das Unternehmen investiert stark in Forschung und Entwicklung, um sicherzustellen, dass es auf dem neuesten Stand der Technik bleibt und seinen Kunden innovative Lösungen anbieten kann.

Quelle: Atlassian F&E / Umsatz

Ein möglicher Wettbewerbsvorteil von Atlassian könnte in seinem Marketplace-Ökosystem liegen, welches Kunden zusätzliche Apps und Integrationen von Drittanbietern bietet, um ihre Atlassian-Tools zu erweitern und anzupassen. Das Unternehmen hat auch eine starke Partnerschaft mit anderen führenden Technologieunternehmen, einschließlich AWS, Microsoft und Slack, um seine Produkte weiter zu integrieren und seine Reichweite zu erweitern.

Jedoch gibt es auch Risiken: Die Konkurrenz im Tech-Sektor ist hart und Wettbewerber wie Microsoft oder Alphabet lassen sich nicht gerne die Butter vom Brot nehmen. Sie schwimmen zudem im Geld und besitzen eine breite Kundenbasis, um eigene Innovationen zum Markterfolg zu bringen.

Zudem ist Atlassian in gewisser Weise abhängig von einer begrenzten Anzahl großer Kunden, die einen erheblichen Teil seiner Einnahmen ausmachen. Wenn einer dieser Kunden verloren geht, könnte dies zu einem signifikanten Umsatzrückgang führen.

Blickt man auf die Bewertungsseite, so könnte ein attraktives Preisschild für das gebotene Umsatzwachstum vorliegen. Jedoch muss man hier anmerken, dass das Wachstum in der Vergangenheit regelmäßig durch externe Übernahmen verzerrt wurde. Auch scheint sich aktuell die Dynamik abzuschwächen. Dennoch könnte es mittelfristig zweistellig bleiben.

Quelle: Langfristige Prognose Umsatzwachstum Atlassian

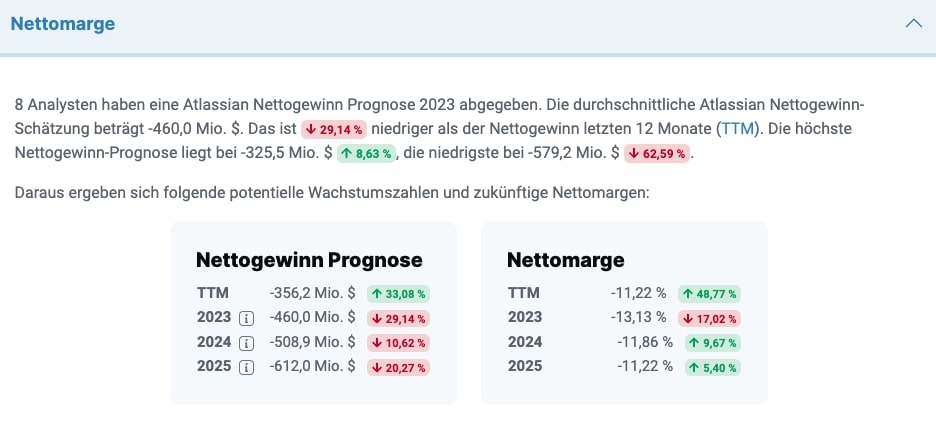

Die aktuell größte Baustelle scheint derzeit ohnehin die Profitabilität zu sein. In einem Umfeld steigender Zinsen, in dem Investoren höhere Risikoaufschläge verlangen, sollte das Unternehmen an diesem Punkt konsequenter arbeiten. Erst wenn diese Baustelle gelöst ist und das Wachstum weiterhin hoch bleibt bzw. wieder anzieht, dann sollte auch für den Aktienkurs wieder deutlich Luft nach oben bestehen.

Quelle: Langfristige Prognose Nettogewinne Atlassian

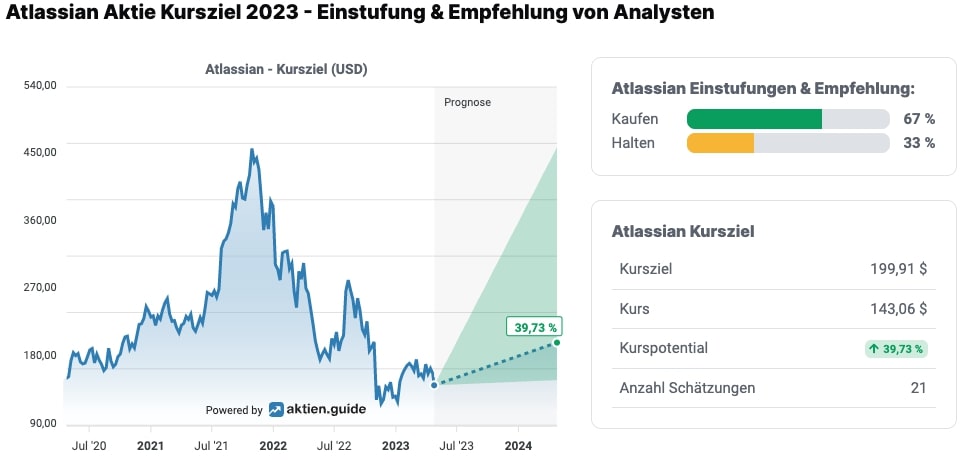

Blickt man auf die Analystenmeinungen, so existiert ein solides Kurspotenzial von 26 Prozent. Der überwiegende Teil (67 Prozent) der Analysten empfiehlt die Aktie zu einem Kauf. Das höchste Kursziel liegt dabei bei 460 US-Dollar, was nah an alte Höchststände heranreicht.

Quelle: Atlassian Aktie Kursziel 2023

Aus Sicht des Momentums überwiegen jedoch die Risiken. Wer dennoch potenzielle Chancen nicht außer Acht lassen möchte, der könnte sich einen Alarm stellen, um sich die Aktie erneut anzuschauen. Hier könnte sich beispielsweise ein Alarm beim Free-Cashflow-Multiplikator von 25 lohnen. Der aktuelle Wert von 35 markiert bereits den Tiefpunkt der letzten Jahre. Die Tendenz zeigt aber deutlich nach unten.

Wenn Du wöchentlich neue Investmentideen und kostenlose Aktienanalysen, die nach der Levermann-, High-Growth-Investing- oder Dividenden-Strategie ausgewählt wurden, per E-Mail bekommen möchtest, dann kannst Du jetzt unseren kostenlosen aktien.guide Newsletter abonnieren.

Der Autor und/oder mit dem aktien.guide verbundene Personen oder Unternehmen besitzen oder können Anteile von Atlassian besitzen. Dieser Beitrag stellt eine Meinungsäußerung und keine Anlageberatung dar. Bitte beachte die rechtlichen Hinweise.

.jpg)

.jpg)