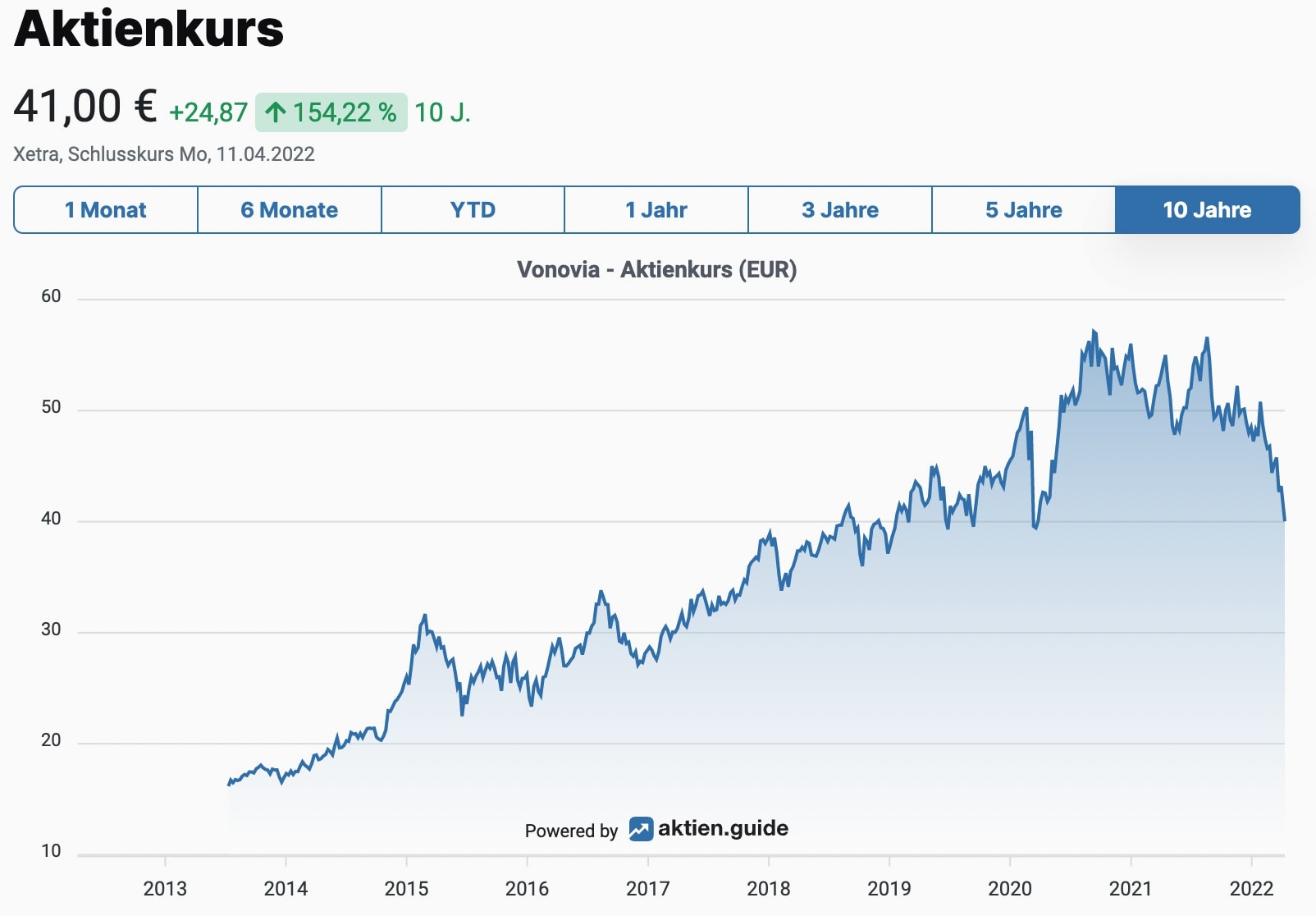

Zu einem der Marktführer im Bereich privater Wohnimmobilien gehört das Bochumer Unternehmen Vonovia (ISIN: DE000A1ML7J1). Die Vonovia Aktie verlor über das letzte Jahr rund ein Viertel ihres Wertes und wird nun deutlich unterhalb des ausgewiesenen Wertes ihres Immobilienvermögens gehandelt.

Die Aktie gilt als ein langfristiger Dividendenwachstumswert und bietet eine attraktive Dividendenrendite von fast 4 Prozent. Wo die Chancen und Risiken eines Investments liegen, das soll mit der nachfolgenden Vonovia Aktienanalyse aufgearbeitet werden.

- Europas größter Eigentümer von Wohnimmobilien

- Dividendenwachstumswert mit attraktiver Dividendenrendite

- Aktienkurs spiegelt nicht den Wert der Immobilien wieder

Unternehmensprofil – Europas größter Bestandshalter von Wohnimmobilien

Vonovia ist ein börsennotierter Immobilienkonzern. Mit einer Marktkapitalisierung von knapp 32 Milliarden Euro sowie einem Enterprise Value von 81 Milliarden Euro ist es das größte private Wohnungsunternehmen in Europa. Über 565.000 Wohnungen gehören zum Portfolio des in Bochum ansässigen Unternehmens.

Quelle: Vonovia Geschichte

Vonovia ging im Jahr 2015 aus den drei Unternehmen GAGFAH, die Eisenbahnerwohngesellschaften sowie die Vereinigte Stahlwerke AG hervor. Sie alle besaßen eine Vielzahl an Wohnungen und verfolgten in der Vergangenheit den gemeinsamen Zweck, Wohnraum für ihre Angestellten, Eisenbahner und Arbeiter zu schaffen.

Der Wandel der Immobilienwirtschaft zwang sie jedoch ihr Geschäftsmodell stärker auf die Zukunft auszurichten. Demnach müssen Immobilienbestandshalter sich als ein Dienstleister rund um das Zuhause etablieren. Auch das Skaleneffekte spielen eine entscheidende Rolle bei der Immobilienverwaltung und -finanzierung.

Je mehr Einheiten man besitzt, desto kleiner werden die Verwaltungs- und Finanzierungskosten je Einheit und desto größer können die Rabatte bei zugekauften Produkten und Dienstleistungen ausfallen.

Vonovia hat die Konsolidierung beispiellos mit Übernahmen vorangetrieben. Seit dem Börsengang im Jahr 2013 wurden zahlreiche Wohnungsportfolios gekauft und integriert. Im Jahr 2016 gelang der Sprung ins europäische Ausland mit einem Erwerb von 23.000 Wohnungen der österreichischen Conwert.

Deutsche Wohnen

Die letzte große Transaktion wurde im Jahr 2021 mit dem Mehrheitserwerb an der Deutsche Wohnen besiegelt. Die Berliner besitzen mehr als 151.000 Wohneinheiten mit Schwerpunkten im Großraum Berlin sowie in den Regionen Dresden, Leipzig und Frankfurt am Main.

Das Portfolio von Vonovia

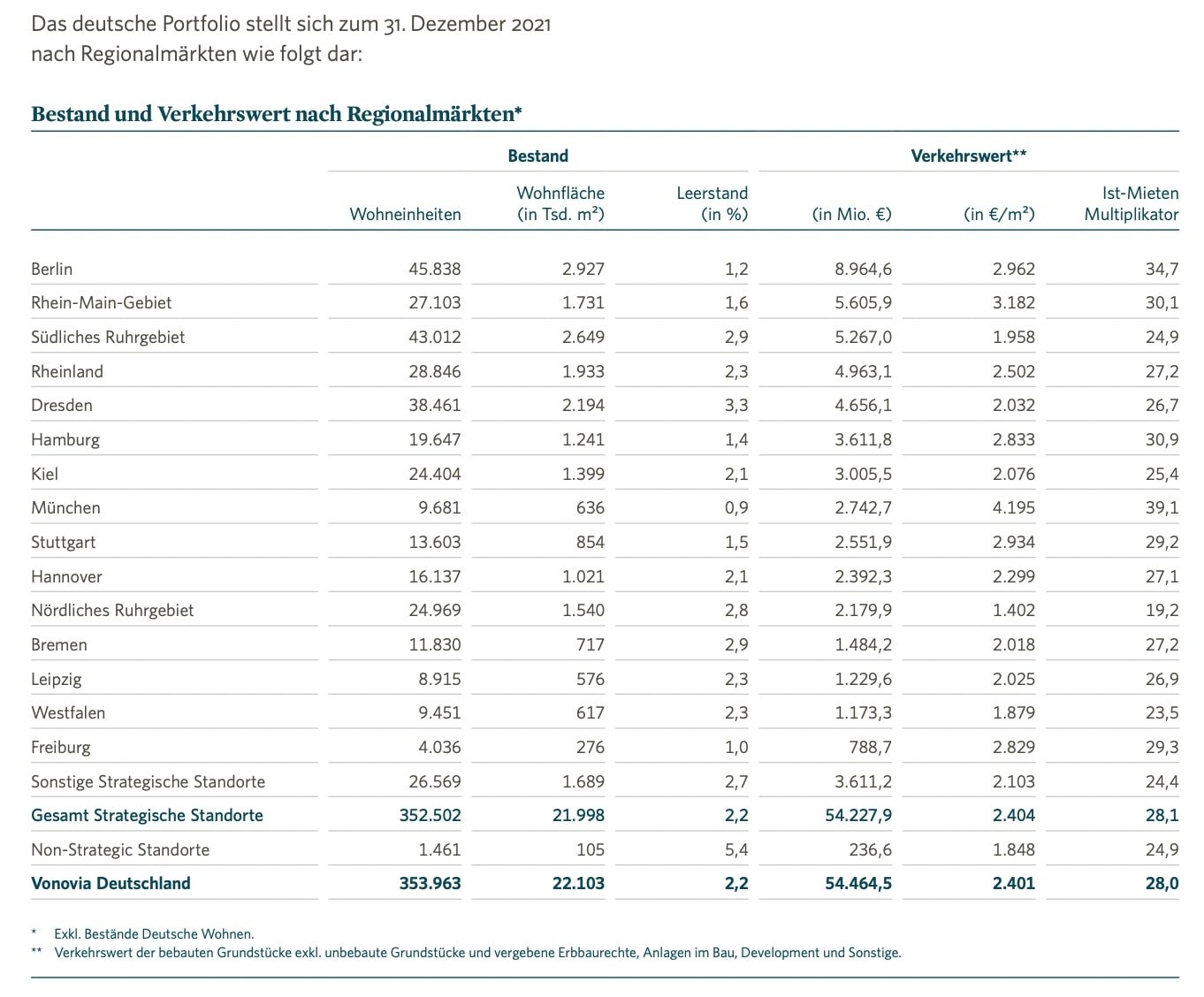

Schwerpunktmäßig investiert Vonovia in deutsche Städte und urbane Wachstumsmärkte, wie es das Unternehmen selbst bezeichnet. Konkret handelt es sich hier um Regionen mit einer guten demografischen Struktur sowie einem Bevölkerungszuzug. Zu ihnen lassen sich beispielsweise die Rhein-Main-Region oder Berlin zählen. Berlin ist im Portfolio die Stadt mit den meisten Wohneinheiten (45.838 Einheiten). Ihr Fokus bekommt durch die Übernahme der Deutsche Wohnen eine zunehmende Bedeutung.

Aber auch im Ausland investiert der Bestandshalter von Wohnimmobilien. So besitzt Vonovia Objekte in Schweden und Österreich. Gemessen an der Anzahl der Wohneinheiten machen diese Länder jedoch nur 14,5 Prozent des Wohnungsportfolios der Vonovia aus. Rechnet man die über 150.000 Einheiten der Deutsche Wohnen hinzu, so würde sich ihr Anteil auf rund 10 Prozent reduzieren.

Kleine Wohneinheiten im Fokus

Betrachtet man die durchschnittliche Größe der Objekte, so fällt eine recht überschaubare durchschnittliche Wohnfläche von etwas über 63 Quadratmeter je Wohneinheit auf.

Quelle: Geschäftsbericht 2021 Vonovia

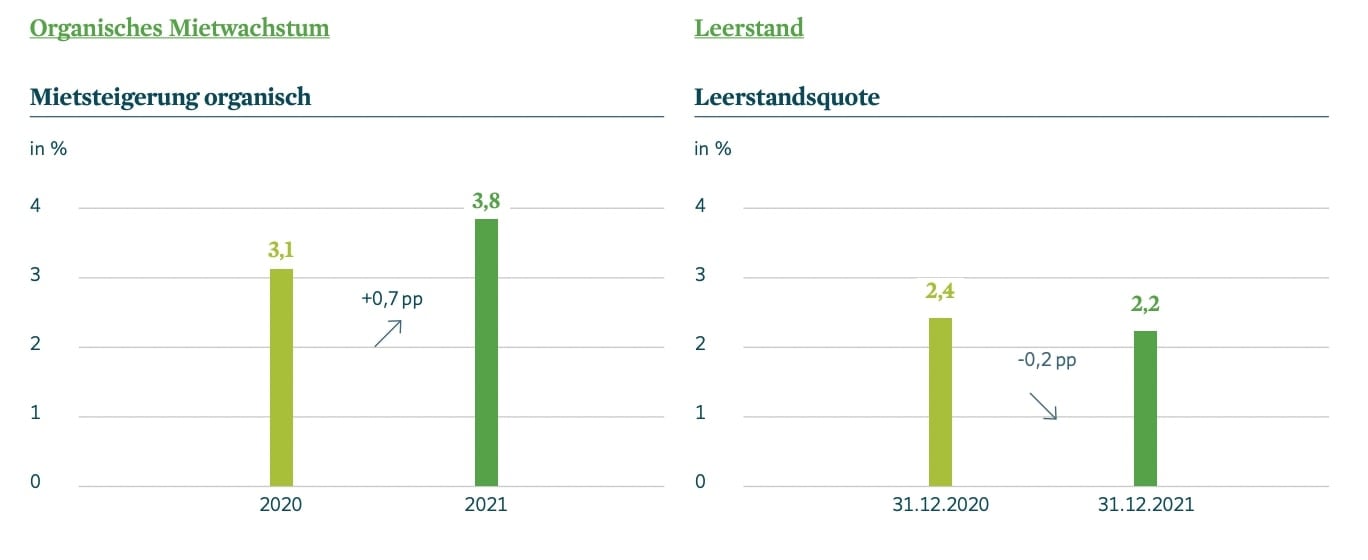

Mit einer Leerstandsquote von gerade einmal 2,2 Prozent herrscht quasi eine Vollvermietung. Die durchschnittliche Ist-Miete pro Quadratmeter beläuft sich auf 7,33 Euro und konnte in den Vorjahren kontinuierlich erhöht werden. Ähnlich positiv entwickelte sich die organische Mietsteigerung. Sie lag in den letzten Jahren immer über drei Prozent – ein Wert deutlich über der Inflation.

Der Wert des Immobilienvermögens

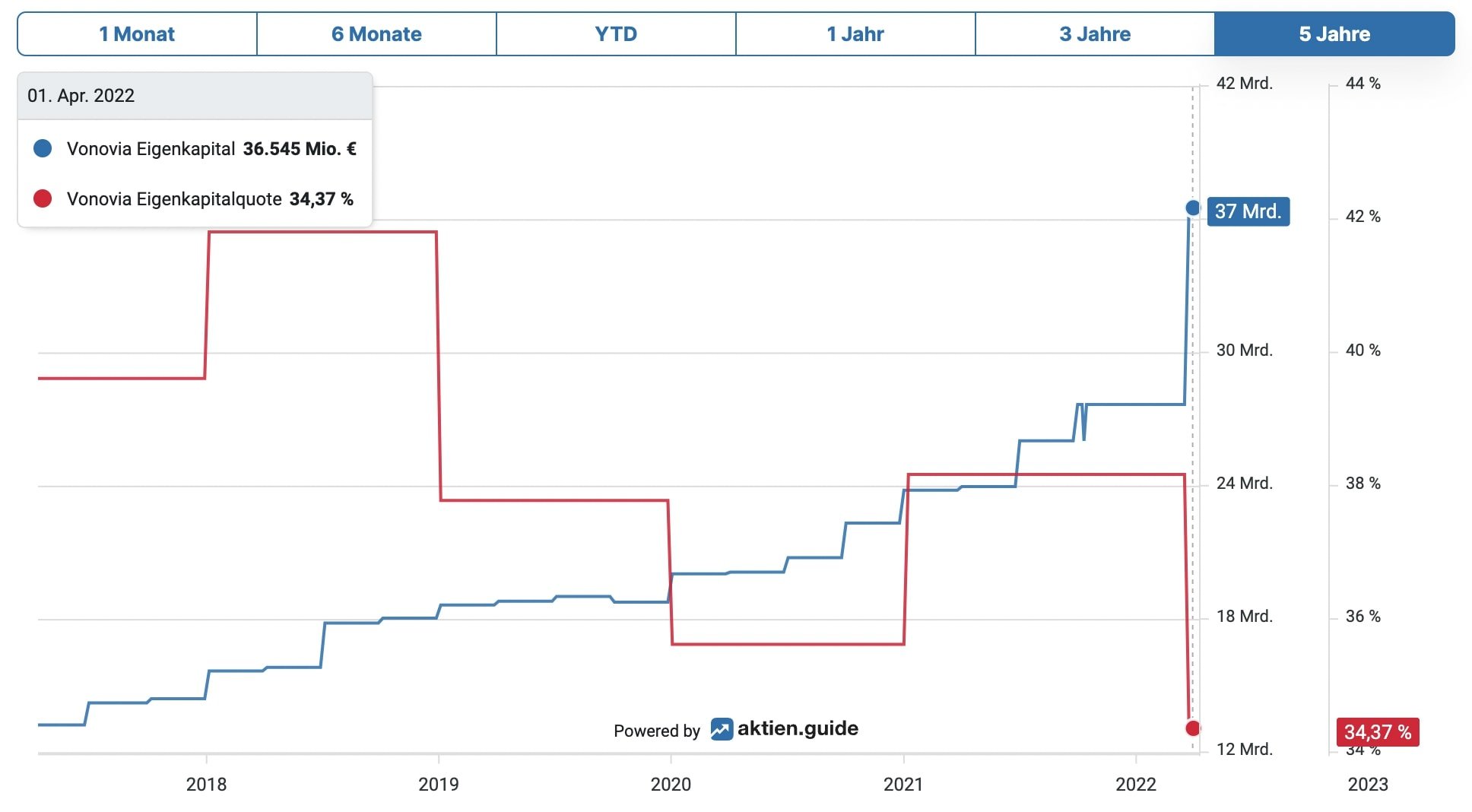

Der Portfoliowert der Immobilien wird zum Geschäftsjahresende 2021 in den Vonovia-Büchern mit knapp 100 Milliarden Euro taxiert. In der Bilanz schlummern jedoch auch Schulden: Zum Geschäftsjahresende 2021 beliefen sie sich auf knapp 70 Milliarden Euro. Die Eigenkapitalquote beträgt 34 Prozent.

Quelle: Finanzdaten von Vonovia des aktien.guide

Die Zahlen der Vonovia Aktie im Jahr 2021

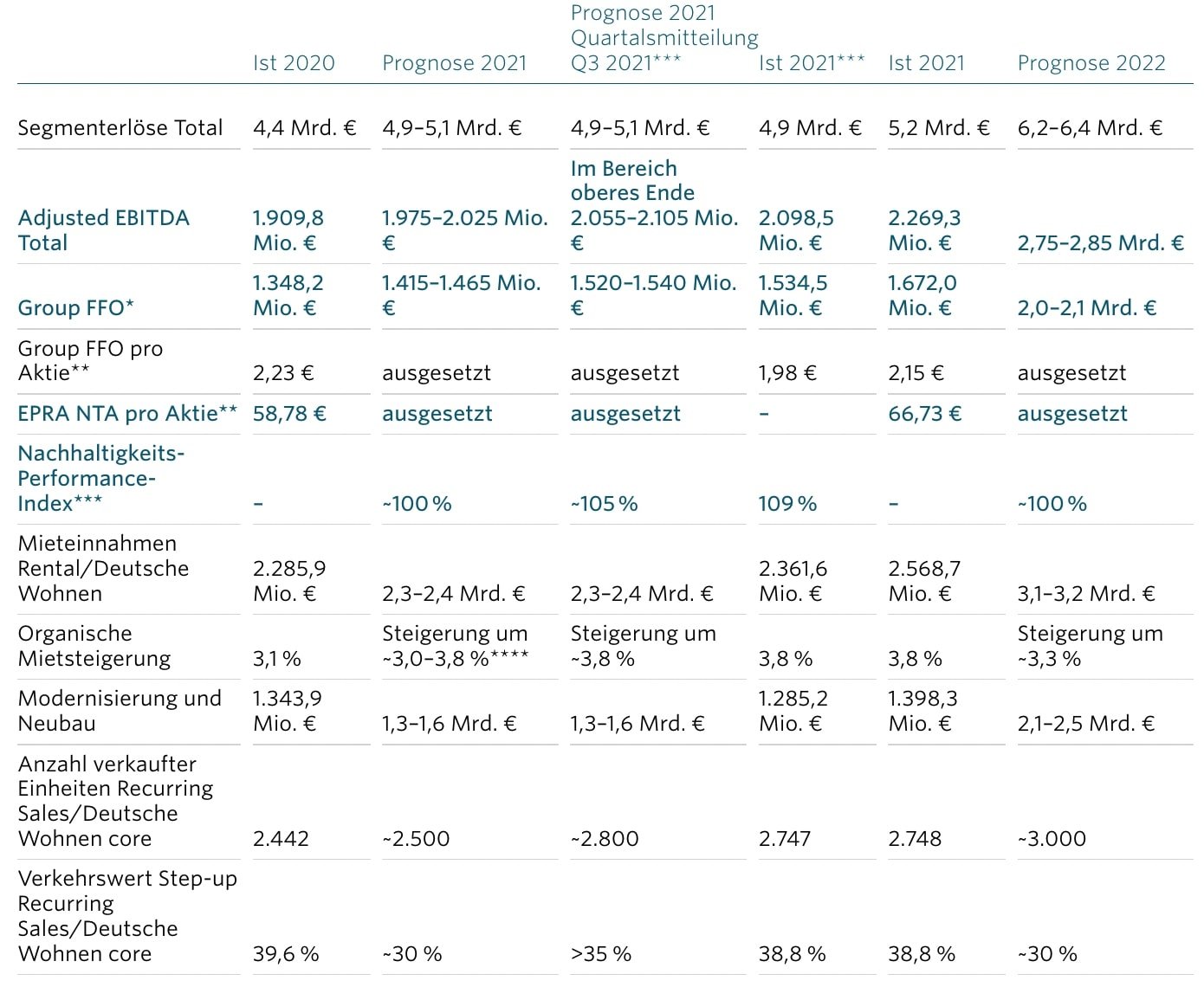

Die Mieteinnahmen im Konzern erreichten im Geschäftsjahr 2021 einen Wert von 2,5 Milliarden Euro, was 12,4 Prozent mehr war als noch im Vorjahr. Hierbei handelt es sich um monatlich wiederkehrende Einnahmen, die dem Konzern eine hohe Stabilität geben.

Die Neubewertung der Immobilien spülte jedoch einen größeren Ertrag in die Bücher: Er belief sich im Geschäftsjahr 2021 auf 7,4 Milliarden Euro und übertraf den Wert des Vorjahres von 3,7 Milliarden Euro deutlich. Im Gegenzug gab es im Geschäftsjahr 2021 im Vergleich zum Vorjahr hohe Abschreibungen und Wertminderungen im Wert von 3,5 Milliarden Euro.

Zusammengefasst verlief das Geschäftsjahr 2021 recht erfreulich für die Bochumer. Die Segmenterlöse Total konnten um 18,5 Prozent auf 5,2 Milliarden Euro gesteigert werden. Beim bereinigten EBITDA Total wurde ebenfalls ein Zuwachs von über 18 Prozent auf 2,3 Milliarden Euro erreicht. Die Funds from Operations der Unternehmensgruppe – eine wichtige Kennzahl bei Immobilienunternehmen, die die operativen Mittelzuflüsse aufzeigen – kletterten auf einen Wert von 1,7 Milliarden Euro. Das Plus beläuft sich hier auf 12,4 Prozent. Je Aktie entsprach das einem Wert von 2,15 Euro.

Vonovia Aktie Prognose 2022

Geht es nach den Prognosen der Vonovia, so könnte auch im Geschäftsjahr 2022 mit weiterem Wachstum gerechnet werden. Zumindest kann man das an der erwarteten Steigerung der Segmenterlöse Total ablesen. Sie werden mit 6,2 bis 6,4 Milliarden Euro erwartet, was im günstigsten Fall einem Wachstum von 23 Prozent entspricht. Auch beim bereinigten EBITDA Total wird mit einem Wachstum (im günstigsten Fall von knapp 24 Prozent) kalkuliert.

Quelle: Prognosebericht 2022 von Vonovia

Die organische Mietsteigerung sollte auch im Jahr 2022 wieder deutlich oberhalb der 3-Prozent-Marke liegen. Zwischen 2,1 und 2,5 Milliarden Euro sollen dabei in die Modernisierung sowie in den Neubau investiert werden, was am Ende deutlich mehr wäre als noch in den Vorjahren. Diese Investitionen könnten aber für ein zukünftiges organisches Wachstum stehen.

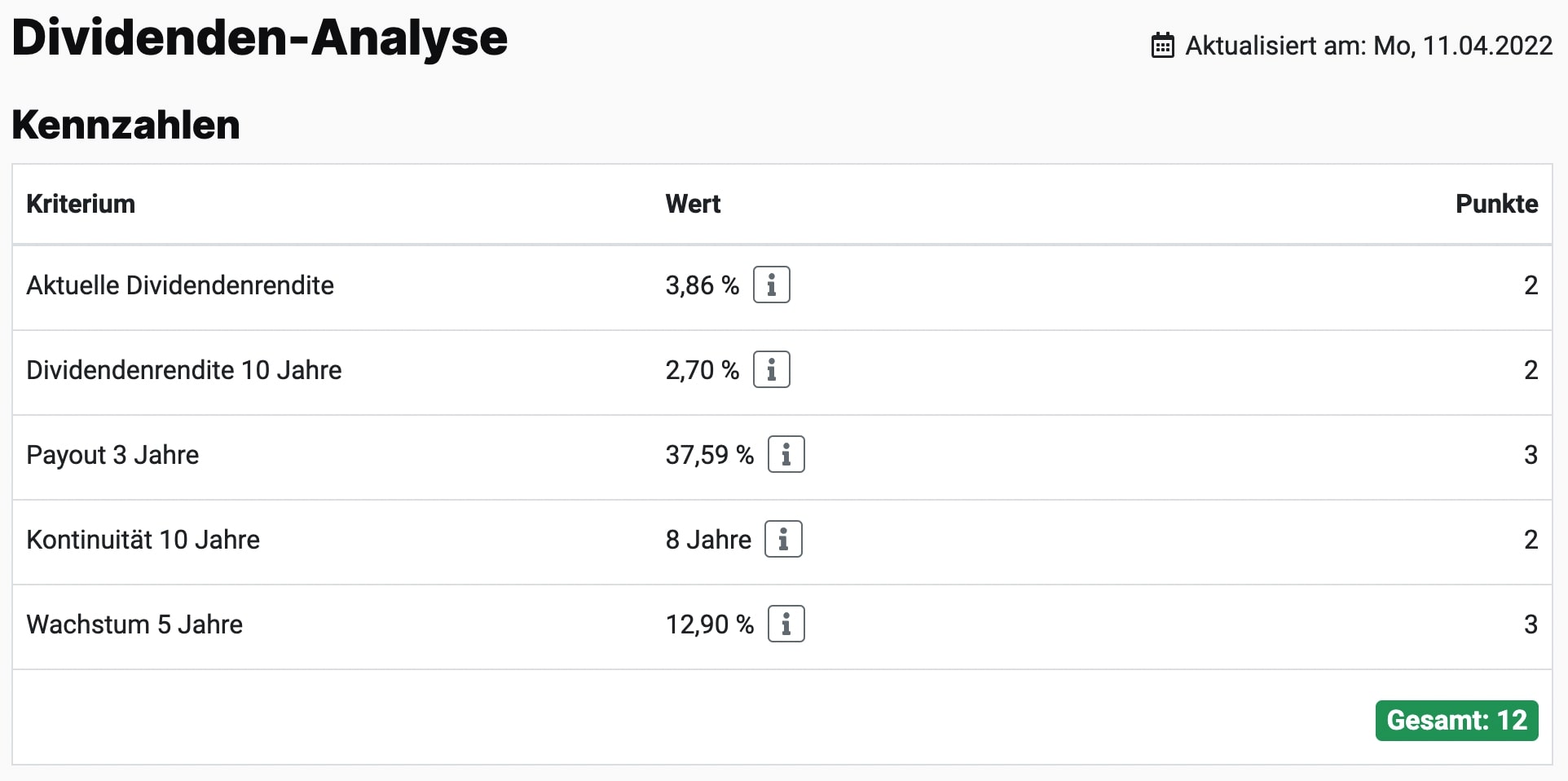

Wichtige Kennzahlen der Vonovia Aktie in der Dividenden-Analyse

In der Dividenden-Analyse erhält die Vonovia Aktie 12 Punkte, welche sie zu einem Topscorer der Dividendenstrategie macht. Die maximale Punktzahl von drei Punkten wurde mit der relativ geringen Ausschüttungsquote von durchschnittlich 38 Prozent über die letzten drei Jahre sowie mit dem durchschnittlich zweistelligen Dividendenwachstum (12,9 Prozent in den vergangenen fünf Jahren) erreicht. Jeweils zwei Punkte gab es für die restlichen Kennzahlen.

Quelle: Dividenden Score aktien.guide

In Summe lässt sich die Vonovia Aktie damit als ein relativ verlässlicher Dividendenwachstumswert klassifizieren mit einer soliden Dividendenrendite und Ausschüttungsquote. Auffallend ist zudem, dass die aktuelle Dividendenrendite mit 3,9 Prozent deutlich über dem Durchschnitt der letzten zehn Jahre von 2,7 Prozent liegt.

Wann zahlt Vonovia die nächste Dividende?

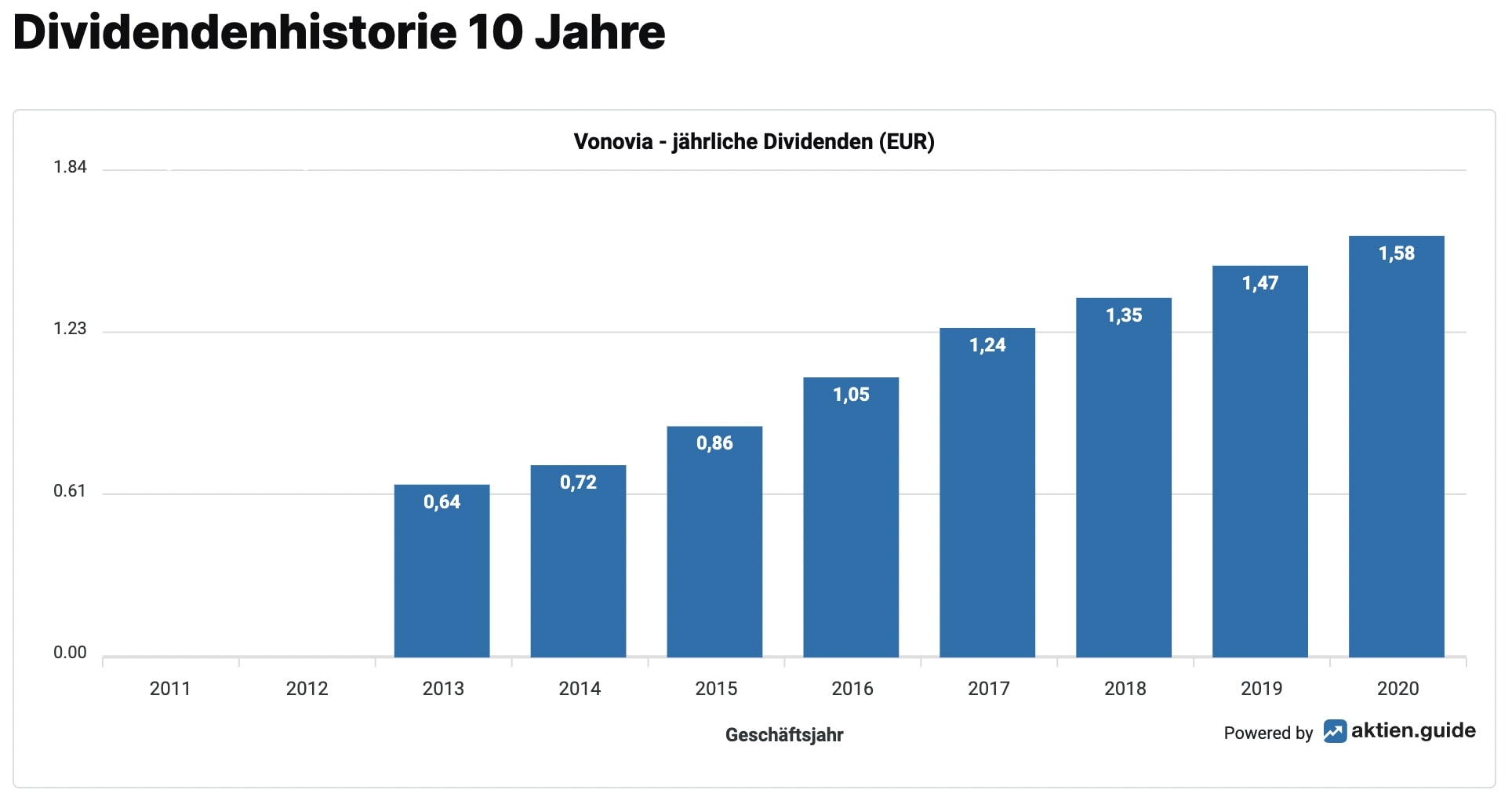

Für das abgeschlossene Geschäftsjahr 2021 wurde eine Dividende in Höhe von 1,66 Euro je Anteilsschein vorgeschlagen. Im Vergleich zum Vorjahreswert von 1,58 Euro würde dies einem Wachstum von 5,1 Prozent entsprechen.

Quelle: Dividendenentwicklung der Vonovia

Auf der virtuellen Hauptversammlung am 29. April 2022 wird dieser Betrag zu Abstimmung vorgetragen. In der Regel erhalten Aktionäre die Dividende nach der Hauptversammlung.

Wie sicher ist die Dividende der Vonovia Aktie?

Gemessen an der relativ geringen Ausschüttungsquote könnte weiteres Potenzial für Erhöhungen bestehen. Hier sollte man jedoch Vorsicht walten lassen: Ein Großteil der Gewinne wird auch durch die Neubewertung der Immobilien erzielt. Gemessen an den Funds from Operations aus dem Jahr 2021 von 2,15 Euro je Aktie könnte jedoch ebenfalls Luft nach oben bestehen.

Die Eigenkapitalquote von 34 Prozent ist zwar nicht hoch, für ein kapitalintensives Geschäftsmodell – wie das der Vonovia – könnte aber durchaus über weiteren Spielraum verfügen.

Bewertung der Vonovia Aktie

Bei der Bewertung eines Immobilienunternehmen lohnt sich der Blick auf den Multiplikator der Funds from Operations. Gemessen an dem Wert aus dem Jahr 2021 von 2,15 Euro errechnet sich bei einem aktuellen Aktienkurs von 41,15 Euro ein Multiplikator von 19,1. Zusammen mit der Dividendenrendite von 3,9 Prozent liegen zwar attraktive Werte vor, jedoch keine überaus günstigen.

Der Wert des Immobilienvermögens, welcher mit rund 100 Milliarden Euro ausgewiesen wird, könnte hingegen auf eine Unterbewertung des Immobilienbestandes hindeuten, denn der Enterprise Value beläuft sich lediglich auf 81 Milliarden Euro.

Die Kennzahl EPRA NTA pro Aktie, welche nur die materiellen Vermögenswerte gemäß der European Public Real Estate Association berücksichtigt, könnte weitere Hinweise auf eine mögliche Unterbewertung des Immobilienbestandes geben. Zum Geschäftsjahresende beliefen sich die materiellen Vermögenswerte auf einen Wert von 66,73 Euro – ein Wert, der rund 38 Prozent über dem aktuellen Aktienkurs liegt.

Fazit zur Vonovia Aktie

In der Vergangenheit hat Vonovia vieles richtig gemacht beim Ausbau seines Immobilienportfolios. Innerhalb kürzester Zeit konnte das Bochumer Unternehmen ein großes Wohnungsportfolio zusammentragen, welches sie zu dem größten Wohnungsunternehmen in Europa aufsteigen ließ.

Die regelmäßige organische Steigerung der Miete bestätigt zudem die erfolgreiche Umsetzung der Wertsteigerungsstrategie. Die Attraktivität des Portfolios wird zudem durch die geringe Leerstandsquote von 2,2 Prozent untermauert. Sie zeigt letztendlich auch, dass Wohnraum in Deutschland knapp ist. Vonovia – als einer der größten Vermieter in Deutschland und Europa – profitiert von dieser Knappheit.

Quelle: Vonovia Geschäftsbericht 2021

Zusätzlichen Rückenwind gab es durch das immer tiefer sinkende Zinsniveau. Es ermöglichte Immobilienkonzerne einerseits eine günstigere Finanzierung der Objekte. Andererseits führte es auch dazu, dass die Immobilien aufgrund eines niedrigen Diskontierungssatzes technisch mehr Wert wurden. In Deutschland entwickelte sich ein Immobilienboom, teilweise wurde sogar auch von einer Immobilienblase gesprochen. Nach Meinung von Experten könnte diese Entwicklung jedoch bereits im Jahr 2024 ein Ende finden.

Mit Blick auf die durchschnittlichen Multiplikatoren der Immobilien im Vonovia-Portfolio lassen sich die hohen Bewertungen der Immobilien bestätigen. Gemessen an den Ist-Mieten liegen sie zwischen 20 und 30. Die Deutsche Wohnen kommt sogar auf einen Wert von 33,5. Ein Multiplikator von 30 bedeutet eine Mietrendite von 3,3 Prozent.

Das Zinsniveau, welches sich an der Inflation orientiert, ist am Markt bereits angezogen. Und auch die demografische Entwicklung sowie die Anreize für Neubau-Aktivitäten in Deutschland könnten Druck auf die Immobilienpreise in der Zukunft ausüben. Demgegenüber steht eine weiterhin hohe Nachfrage durch Zuwanderung.

Wie sich die Lage am Immobilienmarkt letztendlich entwickeln wird, dass kann am Ende niemand vorhersagen. Fakt ist jedoch, dass insbesondere das steigende Zinsniveau für verschuldete Unternehmen tendenziell eine höhere Zinslast bedeutet.

Auch sollte das Berlin-Risiko der Aktie nicht unterschätzt werden. Hier besitzt Vonovia durch die Übernahme der Deutsche Wohnen einen besonderen Schwerpunkt auf die Trendmetropole Berlin. Der Standort zeichnet sich jedoch durch eine besonders starke Umsetzung der Mietpreisbremse aus. Auch werden immer wieder Forderungen einer Enteignung laut.

Als Dividendenaktie überzeugt die Vonovia Aktie auf ganzer Linie und auch der Ausblick sieht weiteres Wachstum vor, was prinzipiell gut ist. Der Aktienkurs hat sich über die letzten Monate so stark verbilligt, dass die Aktie mittlerweile unterhalb ihres Immobilienwertes notiert.

Investoren könnten hier die Risiken des Immobilienportfolios im Blick haben, welche ein steigendes Zinsniveau antizipieren. Ob sie Recht besitzen, oder ob der Markt die Aktie falsch einschätzt, dass könnte am Ende die individuelle Einschätzung eines jeden Anlegers sein.

Wenn Du wöchentlich neue Investmentideen und kostenlose Aktienanalysen, die nach der Levermann-, High-Growth-Investing- oder Dividenden-Strategie ausgewählt wurden, per E-Mail bekommen möchtest, dann kannst Du jetzt unseren kostenlosen aktien.guide Newsletter abonnieren.

Der Autor und/oder mit dem aktien.guide verbundene Personen oder Unternehmen besitzen oder können Anteile von Vonovia besitzen. Dieser Beitrag stellt eine Meinungsäußerung und keine Anlageberatung dar. Bitte beachte die rechtlichen Hinweise.