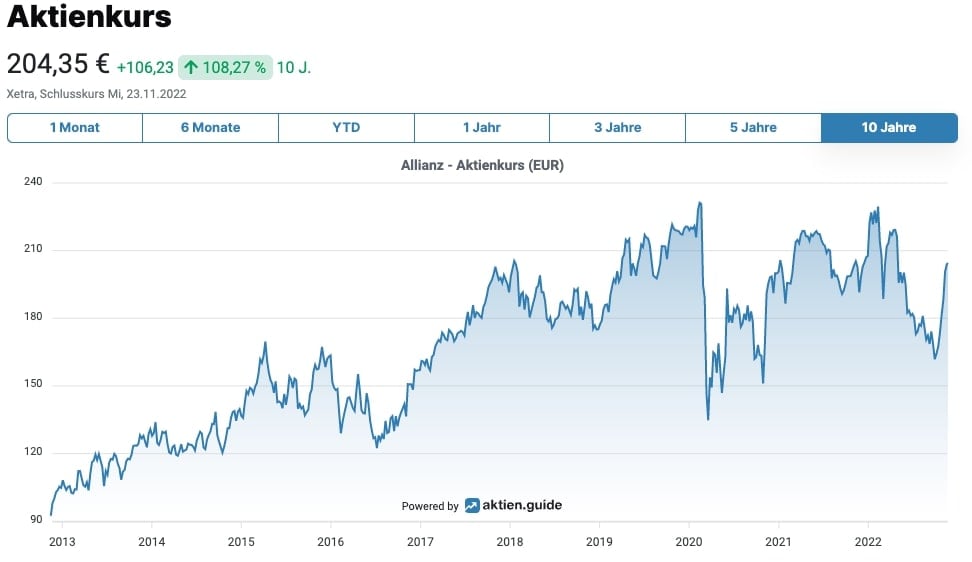

Zugleich ist die Allianz auch einer der größten Vermögensverwalter der Welt. Insgesamt 1,9 Billionen Euro liegen im Portfolio der Allianz und ihrer Tochter Allianz Global Investors. Diese Tochter allerdings sorgte im Jahr 2022 auch für ordentlich Ärger. Wegen Verstößen gegen die gegebenen Sicherheitsversprechen seiner Kapitalmarktprodukte, die besonders in schlechten Börsenphasen wenig Schwankungen bieten sollten, wurde das Unternehmen in den USA angeklagt. Mittlerweile ist das Verfahren mit einem Vergleich von ca. 5 Milliarden Dollar Strafzahlungen an Betroffene und Staat beigelegt. Jedoch lastete das Verfahren auch auf dem Aktienkurs, wie deutlich im aktien.guide Chart zu sehen ist.

Quelle: Allianz Aktienkurs

Seit Oktober konnte sich der Aktienkurs des Unternehmens aber deutlich von seinen Tiefständen erholen, weshalb die Performance auf 1-Jahressicht nur ein leichtes Minus aufweist und somit den DAX deutlich hinter sich lässt. Ob die Allianz auch in Zukunft ein Outperformer bleibt?

- Allianz ist ein global aufgestellter Finanzdienstleister

- Allianz leidet im Jahr 2022 unter einer Klage an die Allianz Tochter Global Investors

- Die Aktie hat im letzten Jahr besser performt als der Dax und ist Dividendentopscorer

Was macht die Allianz?

Wie bereits geschrieben gibt es drei große Bereiche im Konzern, die zum Umsatz beitragen. Diese sind in der Umsatzverteilung wie folgt aufgegliedert.

Quelle: Allianz Umsatz nach Segmenten

Die Lebens- und Krankenversicherungssparte trägt den größten Anteil am Gesamtumsatz von 148,5 Milliarden Euro mit mehr als 50%. Knapp dahinter mit 42% liegen Schaden- und Unfallversicherungen, während das Asset Management (Vermögensverwaltung) nur 6% des Gesamtumsatzes macht.

Interessanterweise werden rund 56% des Gesamtumsatzes in Europa gemacht und nur 12% in den USA. Als Wachstumsmärkte wird unter anderem Südamerika, aber auch Österreich oder die Türkei gesehen. Das Bild verschiebt sich ordentlich, wenn man sich den operativen Gewinn des Unternehmens anschaut.

Quelle: Allianz Operatives Ergebnis nach Segmenten

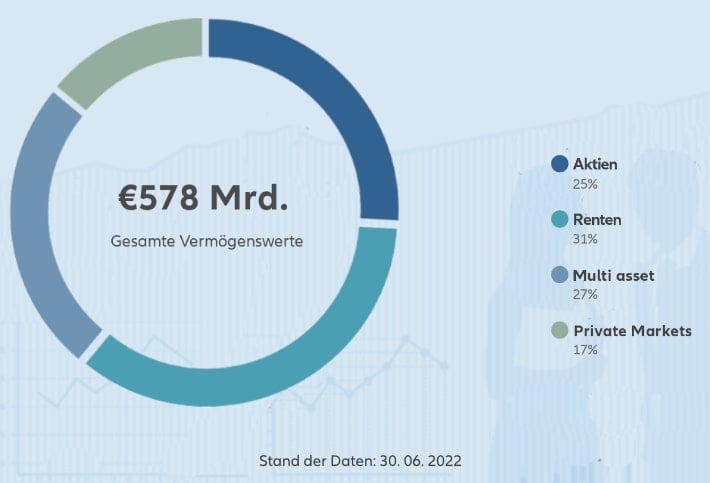

Überraschenderweise steuert das Asset Management ein Viertel des gesamten operativen Gewinns bei. Das bedeutet, dass es mit Abstand das profitabelste Geschäft des Konzerns darstellt, welches zu fast gleichen Teilen aus der Anlage in Renten, Aktien, Multi Assets (Derivate u.Ä.) und Investitionen in private Unternehmen besteht. Hier ein kurzer Überblick.

Quelle: Allianz Global Investors Übersicht Gesamte Vermögenswerte

Die USA sind beim operativen Gewinn des Konzerns deutlich bedeutsamer. Dementsprechend stellt es durchaus einen Einschnitt in das Geschäft der Allianz dar, dass das Unternehmen den für das Investment Management zuständigen Teil in den USA verkaufen musste.

Für einen detaillierteren Blick auf das Geschäftsmodell der Allianz empfehle ich Euch die tolle Aktienanalyse meines Kollegen Frank Seehawer, die hier abzurufen ist.

Die Quartalszahlen zum 30. September

Der Verkauf des Investment Managements wurde Ende Juli im Rahmen einer Partnerschaft an Voya Investment Management durchgeführt. Von daher wird sich das Fehlen der Erträge erst in den kommenden Monaten und Jahren bemerkbar machen. Im 3. Quartal dieses Jahres wuchs das Ergebnis daher noch um knapp 2% auf 34,8 Milliarden Euro.

Das operative Ergebnis des Konzerns erhöhte sich sogar um 7,4%, was laut Konzern durch eine herausragende Leistung in der Schadens- und Unfallversicherung getrieben wurde.

Auf Jahressicht beträgt das Umsatzplus ca. 5%, das operative Ergebnis wurde um etwa 3% gesteigert. Der auf Aktionäre entfallende Periodenüberschuss für den Zeitraum von Januar bis September fiel jedoch um 31%. Grund hierfür waren die Strafzahlungen in Zusammenhang mit dem Verfahren in den USA. Die Dividende dürfte jedoch, ähnlich wie im Corona Jahr 2020, nicht gefährdet sein.

Der Ausblick für das Gesamtjahr hingegen beinhaltet einen operativen Gewinn von 13,4 Milliarden Euro, also auf Vorjahresniveau. Dies könnte auch durch das im 4. Quartal wegfallende Investment Management bedingt sein. Es bleibt abzuwarten, ob die Allianz das hohe Ergebnisniveau der Vorjahre halten kann.

Die Allianz als verlässlicher Dividendenzahler

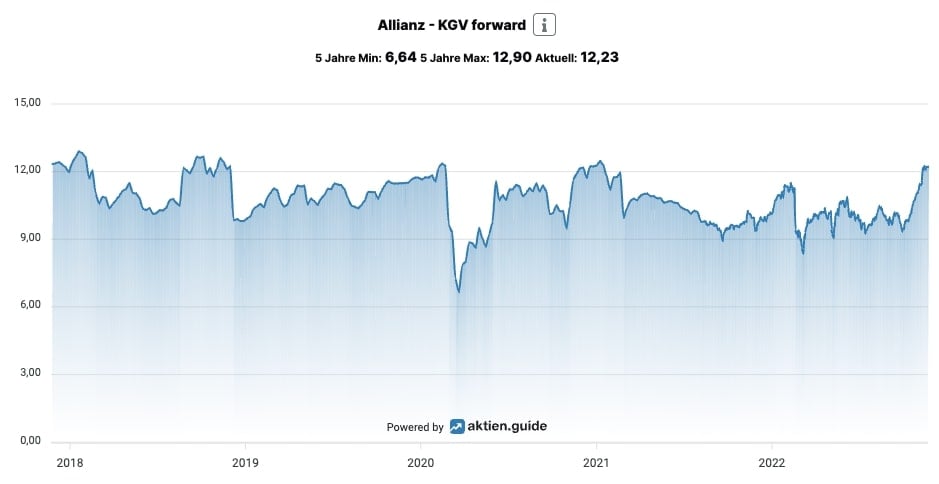

Bereits vorneweg: Die Allianz ist auf Basis der Gewinne der letzten 12 Monate historisch gesehen nicht günstig bewertet. Das KGV liegt knapp über 18 – es ist jedoch durch die Strafzahlungen stark verzerrt. Aus demselben Grund ist auch das erwartete Gewinnwachstum mit mehr als 40% für Allianz-Verhältnisse extrem hoch.

Für das kommende Jahr erwartet man ein KGV von 12,2, was am oberen Rand der historischen Bandbreite liegt.

Quelle: Allianz Übersicht KGV Forward

Ich denke, es wird niemanden überraschen, dass die Allianz kein High-growth Unternehmen ist und in den kommenden Jahren nur leichte Zuwächse bei Umsatz und Gewinn zu erwarten sind. Dementsprechend wird das Unternehmen auch auf KGV-Basis bewertet. Eine positive Eigenschaft, welche die Allianz ausmacht, sind die verlässlichen Dividendenzahlungen. Hier zahlt das Unternehmen seit Jahrzehnten verlässlich Dividenden und konnte diese seit 2013 auch jährlich steigern. Die einzige Ausnahme stellt das Jahr 2020 dar, als die Dividende auf Vorjahresniveau blieb.

Das sichert der Allianz auch einen Platz unter den Dividenden-Topscorern. Aktuell liegt die Dividendenrendite bei 5,3%. Im 10-Jahresdurchschnitt ist die Rendite bei 5%. CEO Oliver Bäte gilt als sehr aktionärsfreundlich.

Auch regelmäßige Aktienrückkäufe wie das zum 30. September bekanntgegebene Programm in Höhe von 1 Milliarde Euro, werden vom CEO mit McKinsey Hintergrund nach amerikanischem Vorbild bekannt gegeben.

Aktienrückkäufe gelten als sehr aktionärsfreundlich, da sie zum Einen die Anzahl ausstehender Aktien reduzieren und somit den Gewinn pro Aktie erhöhen. Zum Anderen wird die Nachfrage nach Aktien des Unternehmens an der Börse erhöht, was bei gleichbleibendem Angebot auch zu steigenden Kursen führt.

Nicht wenige sehen Bätes starke Ausrichtung auf Shareholder Value, womit möglicherweise auch die Entwicklung des Kerngeschäfts, gerade gegenüber den vielen sprießenden Digitalangeboten von Wettbewerbern und Fintechs, vernachlässigt wird, mittlerweile kritisch.

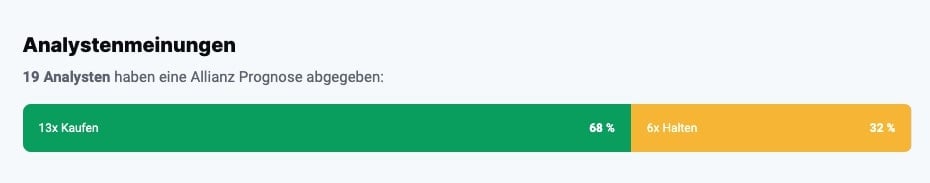

Die Analysten sind dennoch sehr positiv gestimmt. Zwei Drittel der sich mit dem Unternehmen beschäftigenden Analysten vergibt eine Kaufempfehlung. Verkaufsempfehlungen sucht man vergebens.

Quelle: Allianz Analystenmeinungen

Für diejenigen, die der Allianz Aktie skeptisch gegenüberstehen, lohnt sich ein Blick auf die weniger populäre Aktie der Münchner Rückversicherung. Diese gilt als ebenso verlässlich hinsichtlich Dividendenzahlungen. Die Zeiten bei der Münchner Rück Aktie sind außerdem aktuell weniger turbulent und das Unternehmen ist mit Joachim Wenning als CEO hervorragend geführt.

Wenn Du wöchentlich neue Investmentideen und kostenlose Aktienanalysen, die nach der Levermann-, High-Growth-Investing- oder Dividenden-Strategie ausgewählt wurden, per E-Mail bekommen möchtest, dann kannst Du jetzt unseren kostenlosen aktien.guide Newsletter abonnieren.

Der Autor und/oder mit dem aktien.guide verbundene Personen oder Unternehmen besitzen oder können Anteile von Allianz besitzen. Dieser Beitrag stellt eine Meinungsäußerung und keine Anlageberatung dar. Bitte beachte die rechtlichen Hinweise.

-1.png)

-1.jpg)