Immobilien werden manchmal auch als Betongold bezeichnet, denn sie haben eine ähnliche Charakteristik wie das gelbe Edelmetall. Beide besitzen einen Substanzwert, der langfristig gesehen ein Inflationsschutz bieten kann.

Auch an der Börse gibt es einige Immobiliengesellschaften, von denen wir mit der LEG Immobilien bereits eine Aktie analysiert hatten.

Heute möchten wir mit der Deutsche Wohnen Aktie (ISIN: DE000A0HN5C6) einen weiteren Bestandshalter von Wohnimmobilien vorstellen.

Der Konzern zeichnet sich durch eine auffallend gute Bilanzsituation aus, die Spielraum für eine Ausweitung des Immobilienportfolios gibt. Das Immobilienportfolio enthält Wertsteigerungspotenzial und auch die Chance auf eine Übernahme ist vorhanden. Attraktiv wirkt die Aktie aufgrund der Tatsache, dass die bilanzierten Immobilienwerte unterhalb des Marktwertes der Aktie liegen.

Gegenwind könnte jedoch die Mietpreisbremse bringen, die besonders im Berliner Raum scharf umgesetzt wird. Auch wird der Konzern als Immobilien- und Miethai negativ in der Öffentlichkeit dargestellt. Ob die Aktie dennoch ein lohnendes Investment sein kann, das wollen wir mit der folgenden Analyse besprechen.

Unternehmensprofil – ein Bestandshalter von Wohnimmobilien in Berlin

Die Deutsche Wohnen ist ein Bestandshalter von Immobilien mit Konzentration auf die Kernmetropolen in Deutschland. Konkret sind dies Hamburg, Dresden/Leipzig, Hannover/Braunschweig, Köln-Düsseldorf, Frankfurt, Stuttgart und München. Einen besonderen Schwerpunkt hat die Deutsche Wohnen aber in der Landeshauptstadt Berlin, in der rund 116.000 Einhalten gehalten werden.

Immobilienportfolio von Deutsche Wohnen

Das Immobilienportfolio besteht aus rund 162.000 Wohneinheiten mit einer Gesamtfläche von fast zehn Millionen Quadratmetern sowie zusätzlich 2.900 Gewerbeimmobilien. Im letzten Quartalsbericht Q2/2020 wurde der Fair Value der Immobilien mit 24,7 Milliarden Euro bilanziert. Der Net-Asset-Value je Aktie (NAV) lag bei 47,40 Euro.

Insgesamt sorgten die Immobilienobjekte im Geschäftsjahr 2019 für Vertragsmieten in Höhe von 837 Millionen Euro. Gegenüber dem Vorjahr konnten diese um 6,6 Prozent gesteigert werden. Die Funds from Operations (FFO I) beliefen sich auf 538 Millionen Euro und wurden um 11,5 Prozent gesteigert. Beim Verschuldungsgrad, dem Loan-to-Value (LTV), wurde ein Wert von 35,4 Prozent ausgewiesen, der um 0,6 Prozentpunkte unterhalb des Vorjahreswertes von 36 Prozent lag.

Hoher Anteil an kleinen Altbauwohnungen

Ein Viertel des Immobilienportfolios steht unter Denkmalschutz und rund 5 Prozent gehören zum UNESCO-Welterbe.

Der hohe Anteil an Altbauwohnungen macht sich auch im durchschnittlichen Mietpreis bei der Deutsche Wohnen in Berlin bemerkbar. Drei Viertel der Mieteinnahmen liegen unterhalb von acht Euro pro Quadratmeter, womit sich das Unternehmen signifikant unterhalb des örtlichen Mietspiegels befindet.

Mit einer durchschnittlichen Apartmentgröße in Berlin von 60 Quadratmetern hat sich der Immobilienkonzern auf kleinere Wohneinheiten spezialisiert.

Zusätzlich besitzt die Deutsche Wohnen im Geschäftsfeld Pflege noch insgesamt 77 Pflegeeinrichtungen, die über zahlreiche Bundesländer verteilt sind.

Die letzten Quartalszahlen und der Ausblick

Trotz Covid-19 Krise, die in Deutschland für eine starke Rezession mit massiven Einkommensausfällen verantwortlich ist, präsentierte die Deutsche Wohnen robuste Finanzzahlen.

So wurden die Vertragsmieten im ersten Halbjahr 2020 um 2,6 Prozent auf 422 Millionen Euro gesteigert. Der FFO I stieg um 1,8 Prozent auf 283 Millionen Euro. Auch beim Marktwert der Immobilien konnte ein Zuwachs verzeichnet werden. Sie stiegen um 486 Millionen Euro auf 24,7 Milliarden Euro, was einem Zuwachs von 2 Prozent entsprach. Der Loan-to-Value lag am Stichtag des ersten Halbjahres 2020 mit 38,6 Prozent über dem Wert des Vorjahres von 35,4 Prozent.

Deutsche Wohnen Ausblick: Stabil durch die Krise

Da die ersten sechs Monate des Geschäftsjahres 2020 erwartungsgemäß verliefen, hielt der Vorstand an seiner bisherigen Prognose aus dem Geschäftsbericht 2019 vom März 2020 fest.

Demnach erwartet der Vorstand den FFO I in etwa auf dem Niveau des Vorjahres sowie ein bereinigtes EBITDA (ohne Verkauf von Immobilien) von rund 710 Millionen Euro. Der Verschuldungsgrad soll sich zum Jahresende 2020 innerhalb des Zielkorridors von 35 bis 40 Prozent bewegen.

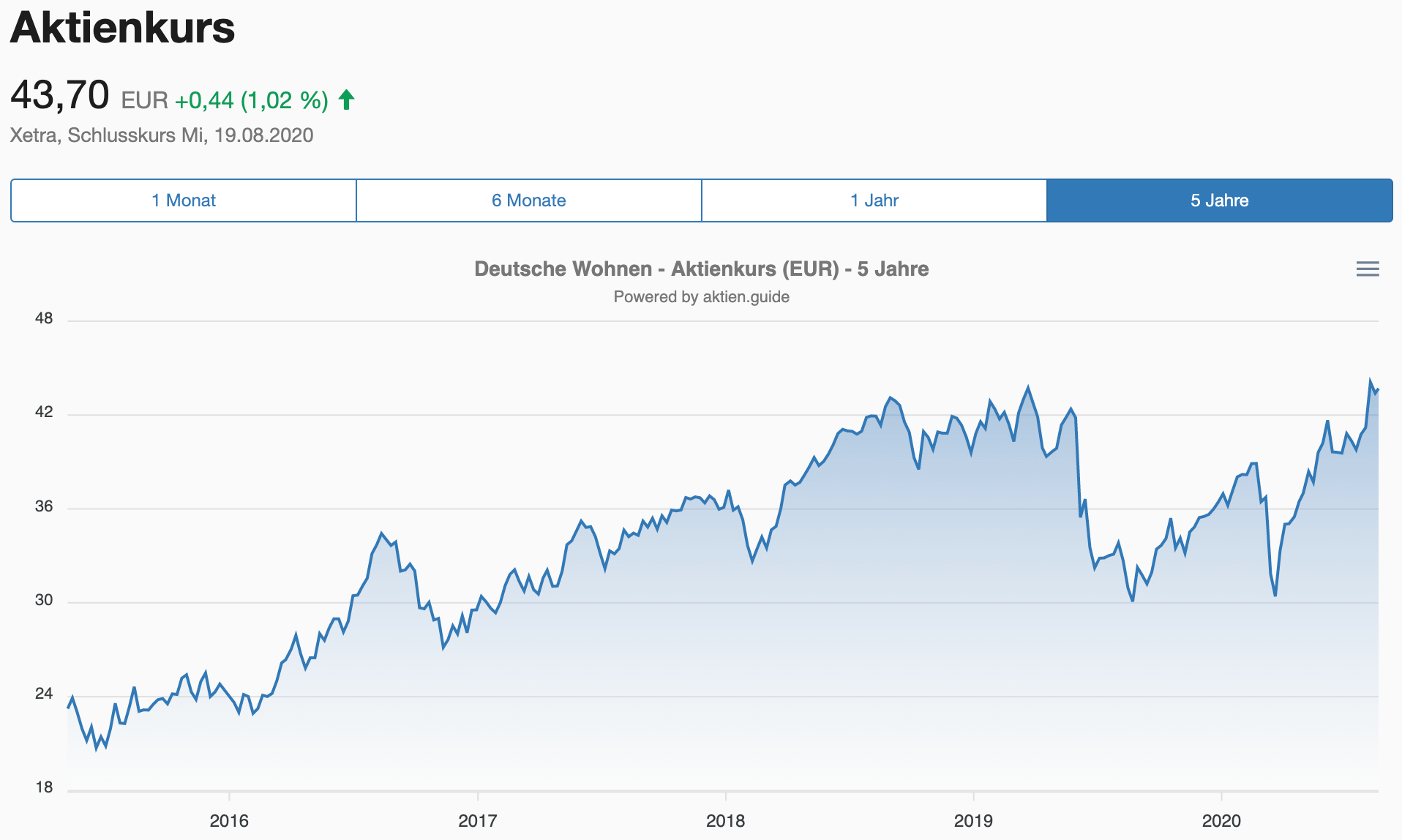

Entwicklung der Deutsche Wohnen Aktie und wichtige Kennzahlen

Seit dem 22. Juni 2020 befindet sich die Aktie der Deutsche Wohnen in dem deutschen Leitindex DAX 30. Neben Vonovia und der Vonovia Aktie ist es damit das zweite Immobilienunternehmen, das den Sprung in die erste Börsenliga geschafft hat.

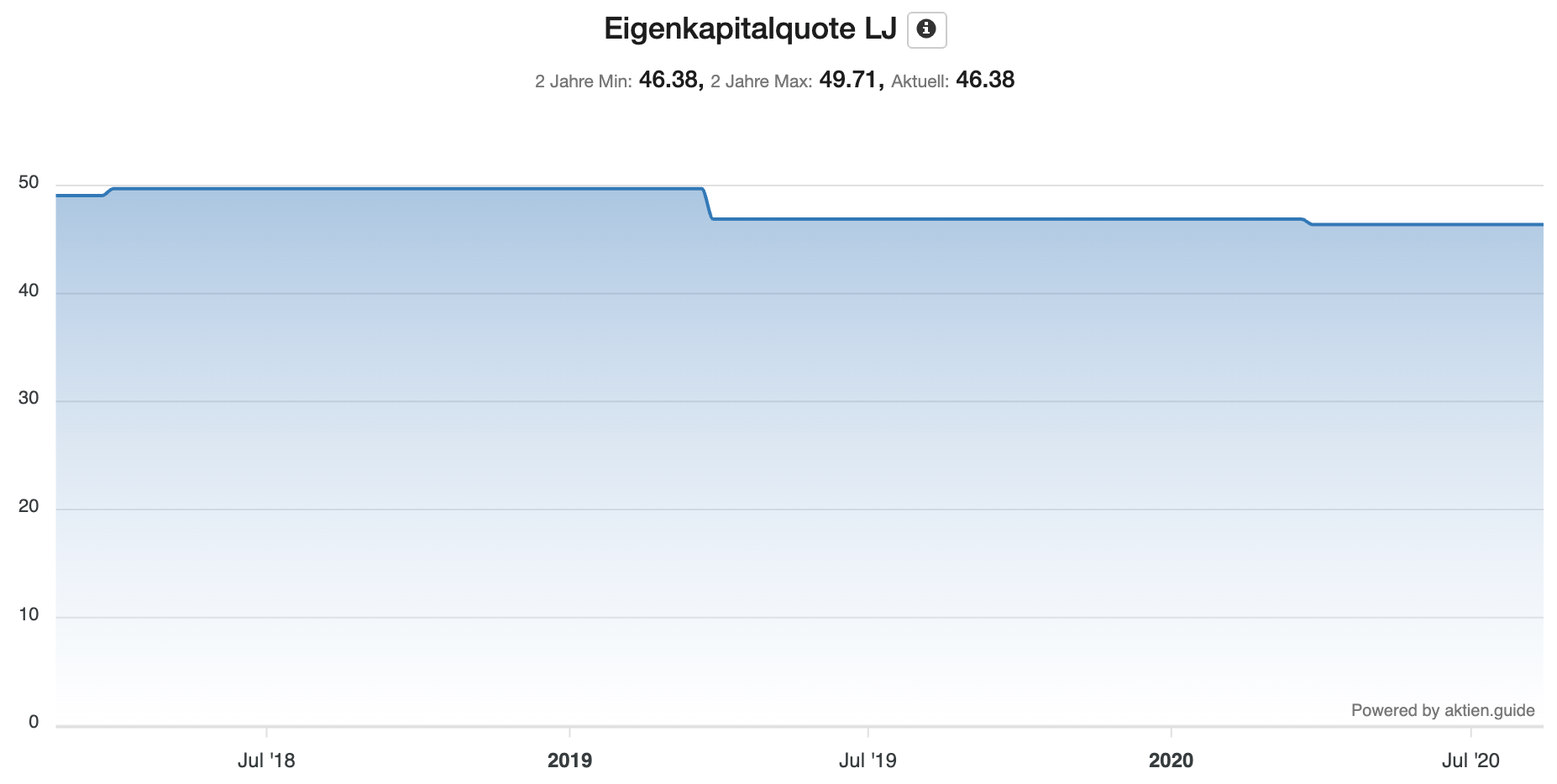

Eine besonders spannende Kennzahl, für die es in der Levermann-Analyse auch einen Punkt gab, ist die Eigenkapitalquote. Der Wert belief sich im letzten Geschäftsjahr 2019 auf 46,4 Prozent und kann als gut angesehen werden.

Zu einem ähnlichen Ergebnis kommt man bei Betrachtung des Loan-to-Value. Die Kennzahl wird häufig in der Kreditwirtschaft benutzt, um das Verhältnis des Marktwertes zum Kreditbetrag darzustellen. Aktuell beläuft sich der LTV von Deutsche Wohnen auf 38,6 Prozent, was ebenfalls als gut zu klassifizieren ist.

Auch der Net Asset Value, der den Marktwert des Immobilienvermögens widerspiegelt, kann in Relation zum Aktienkurs als attraktiv angesehen werden. Zum 30.06.2020 belief sich der NAV je Aktie auf 47,40 Euro. Der Wert liegt damit aktuell um 9,2 Prozent über dem aktuellen Aktienkurs von 43,40 Euro.

Deutsche Wohnen - Aktienrückkaufprogramm und Dividende

In diesem Zusammenhang ist die Erwähnung eines bestehenden Aktienrückkaufprogramms sinnvoll. Die Deutsche Wohnen hatte am 5. November 2019 ein Aktienrückkaufprogramm in Höhe von bis zu 25 Millionen Aktien beschlossen, welches auf maximal 750 Millionen Euro limitiert wurde.

Bis zum 10. August 2020 wurden 15,3 Millionen Aktien im Gesamtwert von 564 Millionen Euro erworben. Der durchschnittliche Kaufpreis belief sich auf 36,79 Euro. Damit wurden bisher 75 Prozent des genehmigten Aktienrückkaufs erfüllt.

Neben dem Aktienrückkaufprogramm gibt es für Aktionäre noch eine gute Dividende. Die letzte belief sich zuletzt auf 0,9 Euro und lag um 3 Prozent über dem Vorjahr. Gemessen an dem FFO I aus dem Geschäftsjahr 2019 von 1,50 Euro ist hier noch Luft nach oben. Die aktuelle Dividendenrendite beläuft sich auf etwas über 2 Prozent.

Bewertung der Deutsche Wohnen Aktie

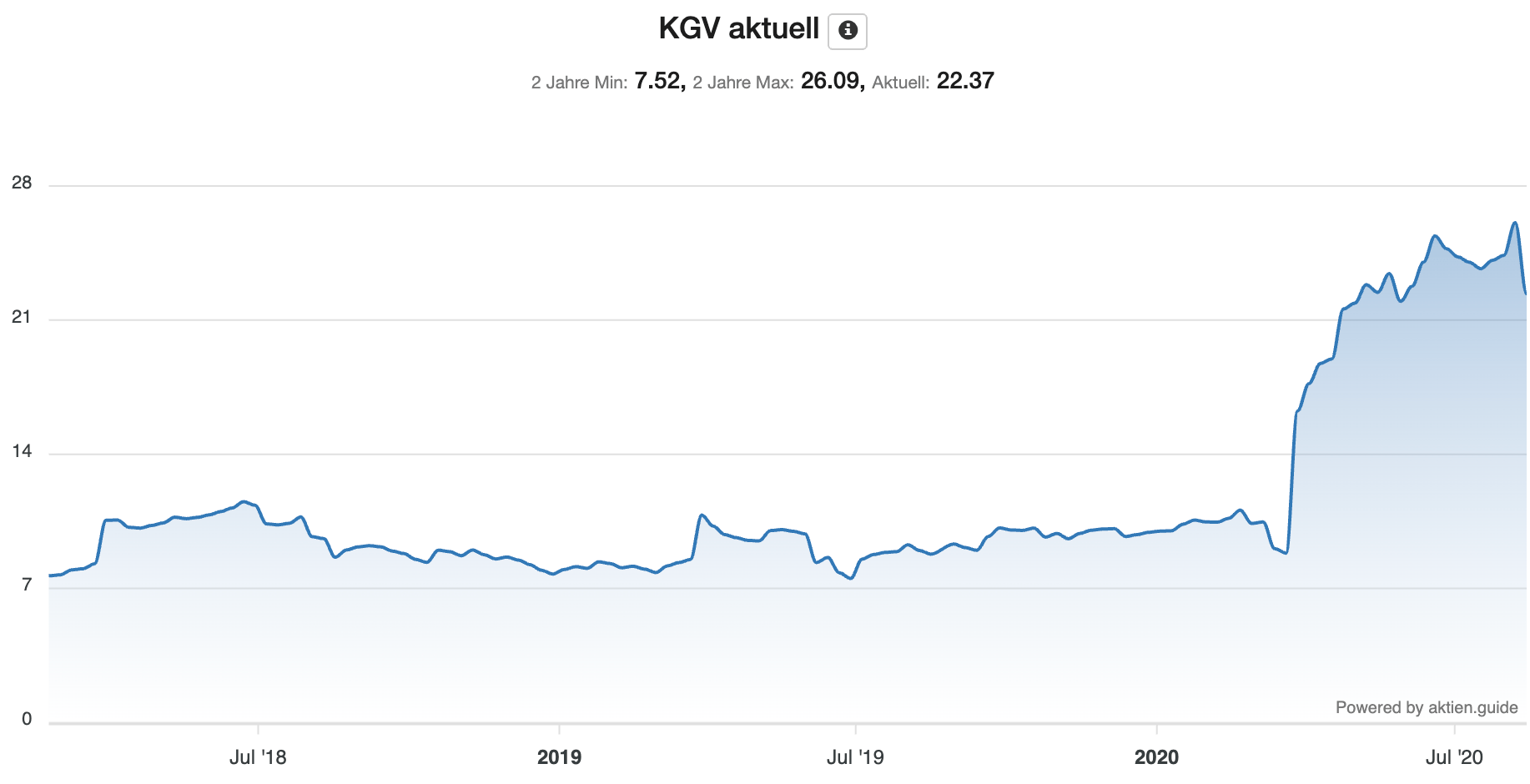

Bei Betrachtung des Kurs-Gewinn-Verhältnisses von aktuell 22,4 sowie des erwarteten Gewinnwachstums von 8,8 Prozent erscheint die Aktie aber als teuer.

Bei Immobilienunternehmen sollte man jedoch stärker den Blick auf die NAVs sowie die FFOs halten. Gemessen am NAV des Halbjahresberichtes könnte die Aktie noch Luft nach oben haben.

Der FFO I lag im ersten Halbjahr mit 0,80 Euro je Aktie leicht unterhalb des Vorjahres (0,81 Euro). Ob der Wert des Geschäftsjahres 2019 von 1,50 Euro am Ende getoppt wird, bleibt abzuwarten. Die Prognose des bereinigten EBITDA von 710 Millionen Euro liegt zumindest unterhalb des Wertes aus dem Jahr 2019 von 719 Millionen Euro.

Der entsprechende FFO-Multiplikator würde damit bei über 28 liegen. Auch am FFO II aus dem Jahr 2019 von 2,01 Euro errechnet sich noch ein Multiplikator von deutlich über 20.

Deutsche Wohnen Aktie - Fazit

Gemessen an den Substanzwerten des Unternehmens erscheint die Aktie als fair bewertet. An den Ertragswerten kann man dies jedoch nicht ablesen.

Zuletzt gab es einen Übernahmeversuch des deutlich größeren Immobilienkonzerns Vonovia. Auch wenn Investoren einen solchen Zusammenschluss als sinnvoll erachten, die Deutsche Wohnen lehnt einen solchen aber ab und möchte sich stärker auf die eigene Wachstumsstrategie konzentrieren.

Dass der Konzern aber dennoch eines Tages übernommen werden könnte oder selbst eine größere Übernahme tätig, könnte durchaus wahrscheinlich sein. In der Branche gibt es nämlich einen starken Konsolidierungsdruck – und größere Bestandsportfolien sind rar gesät.

Besonders angelsächsische Investoren interessieren sich für nachhaltig wiederkehrende Mieteinnahmen aus Europa. Geld genug haben sie, denn in Zeiten, in denen die Notenbanken die Märkte mit Geld fluten, gibt es billiges Geld zuhauf. Geld, das auch die Preise nach oben drückt.

Kritik erntete Berlins größter privater Immobilienbesitzer in der Vergangenheit häufig. Es würde zu wenig in die Instandhaltung der Immobilien investiert. Dafür aber umso mehr in Modernisierungen, deren Kosten sich gut auf die Mieter umlegen lassen.

Diese Strategie wird von vielen Großvermietern praktiziert – ein Modell das perfekt ist, um das Mietwachstum aus dem Bestand zu erhöhen. Der Taktik wurde aber zuletzt durch die Mietpreisbremse ein Riegel vorgeschoben. Auch wurden Rufe nach Enteignungen laut.

Trotz der Kritik der Öffentlichkeit an das Unternehmen überzeugt die Deutsche Wohnen mit ihrem Bestandsportfolio, das für langfristige Value-Anleger eine interessante Beimischung sein kann. Die erhöhten Risiken sollte man aber im Auge behalten.

Wenn Du wöchentlich neue Investmentideen und kostenlose Aktienanalysen, die nach der Levermann-, High-Growth-Investing- oder Dividenden-Strategie ausgewählt wurden, per E-Mail bekommen möchtest, dann kannst Du jetzt unseren kostenlosen aktien.guide Newsletter abonnieren.

Der Autor und/oder mit dem aktien.guide verbundene Personen oder Unternehmen besitzen oder können Anteile von Deutsche Whnen besitzen. Dieser Beitrag stellt eine Meinungsäußerung und keine Anlageberatung dar. Bitte beachte die rechtlichen Hinweise.

-1.jpg)